Экологический налог: сущность, оплата, плательщики 2019

Такое понятие, как экологический налог, в Налоговом кодексе отсутствует. Его уплачивают люди, которые используют природные ресурсы нашей страны.

Несмотря на то, что этот налог не имеет у налоговиков законного подтверждения, некоторые платежи, совершаемые налогоплательщиками, можно отнести к этому понятию. Разберемся, что представляет собой так называемый экологический налог и какие сборы и пошлины попадают под этот термин.

Сущность налога

Суть данного налога в том, что государство взимает плату с граждан страны за то, что они воздействуют на окружающую среду, используют её ресурсы. При уплате налога налогоплательщик может в платежном поручении указать назначение платежа, например, экологический сбор или оплата штрафа за негативное воздействие на природу.

Само понятие экология означает взаимодействие человека и природы. Как правило, такой налог обязаны платить организации и коммерческие структуры, которые так или иначе воздействуют на окружающую среду. Но плательщиком также может выступить и физическое лицо за нанесенный вред природе.

Понятие налог означает, что человечество платит некую пошлину за то, что воздействует на природу, за пользование недрами и ископаемыми.

Как уже сказано, данный налог не прописан в законодательном порядке, но есть ряд сборов, которые могут попасть под описание экологического налога.

Сборы, попадающие под экологические

Жизнедеятельность человека напрямую связана с внешним миром, окружающей средой. Много коммерческих организаций взаимодействуют с природой, получая с неё прибыль.

Поэтому под понятие сбор за экологию могут попадать следующие налоги, которые указаны в налоговом кодексе:

- Транспортный налог, если будет доказано, что данный автомобиль загрязняет окружающую среду.

- Пошлина за добычу природных ископаемых. Как правило, это исчерпаемые ресурсы земли, поэтому могут привлечь организацию к ответственности в виде дополнительного налога за добычу ископаемых сверх нормы.

- Налог на воду (водный). Может быть в принудительном порядке возложен на организацию за то, что во время использования водного ресурса природе был нанесен дисбаланс.

- Пошлина или сбор за ущерб нанесенный природе во время охоты, рыбной ловли.

- Сбор земельный. За вред, нанесенный при использовании земли.

Кто платит за мусор?

Чаще всего, если предстоит уплата данного вида налога, ответственность за него ложится на руководство фирмы, которая использует природные ресурсы.

К сборам этого налога также можно отнести оборудование, которое используется организацией в коммерческих целях. Если это оборудование наносит вред природе, уплата за «вред» становится обязательной для компании.

Также можно отнести к экологическому налогу сбор за вывоз мусора. Как правило, уплачивать его должны коммерсанты, которые размещают отходы в специальных контейнерах, баках для мусора.

Мусор впоследствии забирается компаниями, занимающимися вывозом отходов. Поэтому фирмы обязаны соблюдать санитарные и экологические нормы и уплачивать налог за свою деятельность.

Если же организации заключают договор с компанией по вывозу отходов, то платят за услугу, предоставляемую данной организацией. Это тоже своего рода экологический сбор.

Как уже говорилось, обязанность за уплату таких сборов возложена на руководство. Они должны самостоятельно производить расчет суммы к уплате, опираясь на Постановления Правительства — №№ 344, 632.

Плата за утилизацию

В нашей стране была введена плата за отходы потребления и производства. На основании НК РФ (89–ФЗ) плательщиками становятся компании, которые производят товары вместе с упаковкой. Эти же упаковки утилизируются впоследствии потребителями. Но компании платят пошлину тогда, когда не выполняют своих обязательств по санитарным нормам и общим правилам.

В отдельном постановлении указан полный перечень продуктов (товаров), которые подлежат вывозу, сжиганию после утраты потребительских свойств.

Коэффициенты для расчета по каждому товару и таре помогут коммерсанту понять, стоить ли платить пошлину или нет. Еще в правительственном постановлении указаны ставки для расчета.

Если компания занимается производством того или иного товара, указанного в списке, то она может самостоятельно его утилизировать или воспользоваться услугами другой фирмы.

Если отходы не были утилизированы согласно нормам, придется заплатить пошлину за вред, нанесенный экологии. Пока не существует определенных нормативов по утилизации, предполагается, что компании сами будут выставлять себе нормы по отходам.

Как рассчитать налог на экологию

Фирмы, не занимающиеся утилизацией отходов, должны произвести расчет по уплате пошлины самостоятельно. Можно произвести расчет следующим образом:

- Ставка + Масса готового товара (или количество единиц, которые подлежат утилизации) * Норматив, установленный для компании = Сумма, подлежащая к уплате.

Отчитываться организации по экологической пошлине обязаны не позднее 20 числа ежегодно. Также заполняется декларация, где указывается ставка и сумма к уплате.

saldovka.com

Экологический налог — nalog-nalog.ru

Что такое экологический налог

Какие налоги можно отнести к экологическим

Как осуществить уплату экологического сбора

По каким основаниям возникает плата за негативное воздействие на окружающую среду

Что такое экологический налог

Чтобы понять, что такое экологический налог, обратимся к расшифровке понятий, составляющих его название. Термин «экология» характеризует в первую очередь взаимоотношения человека (а в нашем случае — еще и организации) и окружающей среды, а понятие «налог», корни которого идут от древнего оброка, определяет некую плату за пользование имущественными объектами.

Таким образом, сущность экологического налога состоит во взимании платы за пользование природными ресурсами и воздействие на окружающую среду. В настоящее время ввиду отсутствия в налоговой системе России такого вида налога это может быть обеспечено неналоговыми методами. Хотя некоторые налоги, отраженные в НК РФ, могут попадать под характеристики, присущие экологическому налогу. Какие это налоги и почему они могут быть отнесены к этой категории, рассмотрим ниже.

Существуют также и неналоговые платежи, которые действующее законодательство требует уплатить в результате нанесения вреда окружающей природе. К ним относятся экологический сбор и плата за негативное воздействие на окружающую среду, которые также можно рассматривать как разновидности экологического налога.

Отметим, что в странах ЕАЭС существует полноценный экологический налог, для которого сформулированы все основные элементы налогообложения.

Подробнее о действующих экологических платежах читайте в этом материале.

Какие налоги можно отнести к экологическим

С учетом ранее рассмотренного понятия экологического налога разберемся в перечне налогов, уплата которых возникает в связи с использованием объектов природы:

- Сбор за пользование объектами животного мира и водными биологическими ресурсами — необходимость исчисления этого налога представляет собой компенсацию за причиненный природе урон в результате охоты и ловли животных или водных обитателей (например, рыбы или раков), сокращающий их численность.

- Водный налог — платится за забор воды и использование водных объектов, что также вносит дисбаланс в экологическую обстановку в связи с ограниченностью водных ресурсов.

- Налог на добычу полезных ископаемых — уплачивается за осуществление добычи природных ресурсов, например, нефти и угля, которые являются исчерпаемыми.

- Транспортный налог — исчисляется за пользование транспортными средствами, наносящими вред окружающей среде.

О том, что планируется усовершенствовать в транспортном налоге, чтобы повысить его экологическую составляющую, подробно рассказывается здесь.

- Земельный налог — уплачивается за пользование земельными объектами, на которых расположены различные постройки, наносящие вред поверхностным почвам.

Каждый из вышеуказанных налогов отражает плату за воздействие человека или организации на окружающую среду, которое наносит экологический вред природе, и может косвенно считаться экологическим налогом.

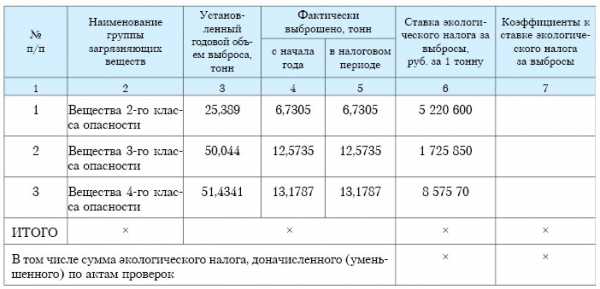

Ставки и сроки уплаты каждого из перечисленных налогов за 2018 год приведены в таблице:

|

Экологический налог 2017–2018 |

Ставка налога |

|

|

Сбор за пользование объектами животного мира и водными биологическими ресурсами |

В ст. 333.3 НК РФ указан перечень ставок в рублях за 1 животное или за 1 тонну биологического ресурса |

Ст. 333.5 НК РФ:

|

|

Водный налог |

Ст. 333.12 НК РФ отражает большой список ставок в рублях за 1000 куб. м воды |

|

|

Налог на добычу полезных ископаемых (НДПИ) |

Ст. 342 НК РФ, процентная ставка в рублях или за 1 тонну, или за 1000 куб. м добытых ископаемых |

Ст. 344 НК РФ:

Как уплатить НДПИ в 2018 году, узнайте здесь |

|

Транспортный налог |

Ст. 361 НК РФ указывает ставки в рублях на каждую лошадиную силу, значения которых изменяются в зависимости от количества л. с. При этом региональные власти могут максимально увеличить или уменьшить ставки в 10 раз. |

Ст. 363 НК РФ:

|

|

Земельный налог |

Ст. 394 НК РФ определяет 2 предела ставок: до 0,3% и до 1,5% — в зависимости от категории земель. |

Ст. 397 НК РФ:

|

Как осуществить уплату экологического сбора

Экологический сбор — это понятие, введенное ст. 24.5 закона «Об отходах производства и потребления» от 24.06.1998 № 89-ФЗ. Обязанность уплаты такого экологического налога возлагается при утилизации продукции, утратившей потребительские свойства, на следующих лиц:

- производителей;

- импортеров.

При этом указанный платеж начиная с 2017 года (т. е. с платежа за 2016 год) осуществляется однократно до 15 апреля года, следующего за отчетным (подп. «а» п. 2 постановления Правительства РФ от 08.10.2015 № 1073).

Контроль за уплатой сбора возложен на Росприроднадзор, а суммы поступают в федеральный бюджет РФ.

О том, как определить значение ставки экологического налога, говорится в статье «Порядок исчисления и уплаты экологического налога».

Расчет такого вида экологического налога производится с учетом отклонений фактического значения от установленных Правительством РФ нормативов.

Отчетность по экологическому сбору так же, как и платеж, является ежегодной и подается в Росприроднадзор в срок, установленный для уплаты сбора (подп. «б» п. 2 постановления Правительства РФ от 08.10.2015 № 1073).

Форму, которую надо использовать для составления отчета за 2017 год, можно увидеть здесь.

Пример заполнения декларации по экологическому сбору смотрите в данной публикации.

По каким основаниям возникает плата за негативное воздействие на окружающую среду

Другой вид экологического налога, существующий уже много лет, — это плата за негативное воздействие на окружающую среду.

О нормативных документах, отражающих особенности экологического налога, говорится в статье «Порядок исчисления и уплаты экологического налога».

Обязанность его перечисления в бюджет возникает по следующим основаниям:

- при осуществлении выбросов от стационарных объектов.

- при организации сбросов загрязняющих веществ.

- при размещении отходов.

ВАЖНО! В расчете платы не существует такого понятия, как ставка. Так же, как и в экологическом сборе, расчет платежа осуществляется с учетом нормативных значений того или иного воздействия. Нормативы устанавливаются Правительством РФ и корректируются на коэффициенты в зависимости от вида воздействия и территории его возникновения.

Разобраться с нюансами отчетности и перечисления платы за негативное воздействие на окружающую среду (НВОС) помогут материалы:

О повышении с 2019 года ставок платы за НВОС см. здесь.

Важно также обратить внимание на некоторые нюансы исчисления указанного сбора. Например, если отходы размещаются на придворовой территории арендуемого помещения, кто тогда должен платить за загрязнения — арендатор или арендодатель?

Правильный ответ в такой ситуации поможет найти корректно составленный договор аренды: если в нем предусмотрен переход права собственности на отходы арендатору, то плату вносит он. В противном случае плательщиком сбора будет арендодатель как собственник помещения. Именно такие разъяснения дает Росприроднадзор в информации «О порядке внесения платы за негативное воздействие на окружающую среду», размещенной на сайте этой службы. Отметим, что если у арендодателя заключен договор со специализированной организацией на вывоз мусора, предусматривающий переход права собственности на этот мусор, то ему не придется уплачивать такой экологический налог, т. к. этим займется специализированная организация. Соблюдение правильности исчисления и уплаты указанного платежа осуществляется тем же органом, который контролирует уплату экологического сбора (Росприроднадзором).

По итогам каждого квартала плательщики подают в него расчеты по экологическому налогу за негативное воздействие на окружающую среду и туда же уплачивают платежи по нему. Сроки уплаты этого вида экологического налога за 2018 год приходятся на 20.04, 20.07, 20.10.2018 и 20.01.2019. Перенос срока для этого платежа в связи с выходными днями не действует.

Как Минприроды планирует изменить срок платежей за негативное воздействие на окружающую среду, расскажем в публикации.

Как видим, несмотря на то что экологического налога в настоящее время в нашей стране нет, его функции выполняются другими налоговыми и неналоговыми платежами.

О том, как в РФ решается вопрос платы за соблюдение экологической обстановки, а также об опыте других стран по этому вопросу, вы всегда сможете узнать из материалов нашей рубрики «Экологический налог».

nalog-nalog.ru

Что такое новый экологический налог, который хотят ввести в России?

Министерство финансов подготовило законопроект о введении экологического налога в России, который должен заменить платежи за выбросы, загрязняющие окружающую среду. Документ опубликован на портале проектов нормативных правовых актов. «Политсибру» разбирался, зачем вводится новый налог, и кто попадет под его действие?

Кто будет платить налог?

Платить налог будут организации и физические лица, в том числе индивидуальные предприниматели, которые оказывают негативное воздействие на окружающую среду.

Не будут платить налог те организации и физические лица, которые работают исключительно на объектах, оказывающих минимальное негативное воздействие на окружающую среду.

Также налогом не будут облагаться организации, в результате деятельности которых образуются только твердые коммунальные отходы.

Что облагается налогом?

Налог будет взиматься за выброс в атмосферный воздух загрязняющих веществ, выброс в водные объекты и хранения и захоронения отходов производства.

Что не облагается налогом?

Не будет облагаться налогом воздействие на окружающую среду бюджетных учреждений; отходы, которые не оказывают негативного воздействия; отходы, которые утилизируют в течение 11 месяцев.

Кто и как будет определять негативное воздействие физ лиц?

Ставить на учет плательщиков налога будет федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов

Когда будет введен налог?

Сейчас экологический налог – это лишь поправки к Налоговому кодексу РФ. В случае, если поправки будут приняты, он будет введен с 1 января 2020 года.

Зачем принимается налог?

Экологические программы в стране финансируются за счет доходов федерального и региональных бюджетов. Введение налога позволить увеличить поступления в бюджет России за счет применения к нарушителям уголовной, административной и налоговой ответственности.

Каков размер налога?

Для каждого вида воздействия на окружающую среду будут свои налоговые ставки. Они будут зависеть от вида загрязняющего вещества.

Эколог, руководитель группы общественного мониторинга по проблемам экологии и защиты леса алтайского отделения ОНФ Алексей Грибков рассказал «Политсибру», что ранее в России действовала система, когда все платежи за экологические нарушения, загрязнения воды и воздуха и прочее собирались в отдельный фонд.

«Из этого фонда платежи тратились только на мероприятия по охране окружающей среды. Сейчас средства идут в бюджеты муниципалитетов. После введения экологического налога непонятно, куда будут уходить средства. Если штрафы пойдут в федеральный бюджет, то непонятно, будет ли из этого толк», — заключил Грибков.

По словам заведующего лабораторией барнаульского Института водных и экологических проблем Владимира Кириллова, сегодня в России уже есть экологические платежи, которые были введены в 1998 году.

«Предприятия вносят много разных платежей, одни — за использование недр, другие — за сброс сточных вод в водные объекты. Если предприятия превышают допустимую норму, они вынуждены платить за превышение лимита. По сути, этот налог на экологию уже есть, он в форме платежей. Только это надо упорядочить. Почему это важно? Потому что мы не знаем, куда идут собранные деньги. Мы заплатили, и все ушло в общий бюджет, а оттуда средства могут быть потрачены хоть куда. Я надеюсь, что после введения экологического налога деньги будут направляться в нужное русло», — рассказал эколог.

politsib.ru

Экологический налог: кому, когда и сколько платить?

Минфин опубликовал проект поправок в НК РФ, согласно которым компании начнут платить экологический налог. «Расчет» поговорил с Викторией Поповой, руководителем проектов по управленческому учету департамента консалтинга, экспертизы и аудита КСК групп, и узнал, что именно предлагает ведомство, как компании будут рассчитывать новый налог и кому поручено его администрировать.

Вопрос неналоговых платежей, их количества, качества администрирования обсуждается в стране уже продолжительное время. В конце концов власти приняли решение преобразовать часть этих выплат в налоговые. Задача изменений, в том числе, – передать функции по сбору платежей в ФНС и, как результат, увеличить собираемость налога. «Анализ динамики поступлений платы за негативное воздействие на окружающую среду в бюджетную систему свидетельствует о низкой эффективности ее взимания, что порождает необходимость финансировать государственные экологические программы за счет иных доходов федерального и региональных бюджетов», – говорится в пояснительной записке к законопроекту.

Расскажите подробнее, о каком проекте введения экологического налога идет речь.

Министерство финансов рассматривает поправки к Налоговому кодексу в части создания нового налога – экологического. Проект готовится по поручению премьер-министра России Дмитрия Медведева от 16 марта 2018 года № ДМ-П13-10. Финансовое ведомство предлагает ввести новую главу в части 1 и 2 Налогового кодекса. Публичное обсуждение проекта завершилось 31 августа 2018 года.

По сути новый налог – это реализация плана властей о переводе части неналоговых платежей в налоговые. Это так?

Совершенно верно. Планируется заменить плату за негативное воздействие на окружающую среду (НВОС). В рамках систематизации неналоговых платежей Минфин упорядочивает платежи, не имеющие признаков налога. Уплачивающийся сейчас экологический сбор должен плавно «превратиться» с 2020 года в экологический налог. Минфин хочет упорядочить неналоговые платежи и ужесточить меры по их неуплате. Увеличение налогового бремени экологическим налогом не предусмотрено.

Изменятся ли ставки сбора или останутся прежними?

Объекты обложения, ставки платежей, порядок и сроки уплаты останутся прежними. Но будет ужесточен режим оплаты. Чиновники говорят о том, что для добросовестных плательщиков фискальная нагрузка не изменится. Базу предприниматели будут рассчитывать сами по каждому объекту налогообложения, а ставки будут рассчитаны по видам загрязняющих веществ и классу опасности отходов производства и потребления.

Налоговые ставки разделяются по группам:

— за выбросы загрязняющих веществ в воздух стационарными источниками;

— за сбросы загрязняющих веществ в водные объекты;

— за размещение отходов производства и потребления по классу их опасности.

Ставка будет рассчитываться исходя из 1 т загрязняющих веществ (отходов производства и потребления).

Обратите внимание

Объекты обложения, ставки платежей, порядок и сроки уплаты останутся прежними. Но будет ужесточен режим оплаты. Чиновники говорят о том, что для добросовестных плательщиков фискальная нагрузка не изменится. Базу предприниматели будут рассчитывать сами по каждому объекту налогообложения, а ставки будут рассчитаны по видам загрязняющих веществ и классу опасности отходов производства и потребления.

С 2021 года для стимулирования уменьшения выбросов власти введут коэффициенты. Самый высокий коэффициент 100 будет применяться за превышение установленных объемов или массы вредных выбросов. И наоборот, сумму налога можно уменьшить, если были расходы, связанные с реализацией мероприятий по снижению негативного воздействия на окружающую среду.

Увеличится или уменьшится количество компаний, обязанных платить экологический налог?

Плательщиками налога остаются организации и физические лица, индивидуальные предприниматели, деятельность которых оказывает негативное воздействие на окружающую среду.

Трудно оценить изменение количества компаний, обязанных платить этот налог. Сложность оценки связана с развитием рынка, появлением новых технологий к 2020 году. Сейчас сбор обязаны платить производители, а также импортеры товаров, которые после утраты ими своих потребительских свойств нужно утилизировать. От уплаты сбора освобождены производители и импортеры, которые самостоятельно обеспечивают утилизацию отходов. Конечно, хотелось бы сокращения количества компаний, которые будут платить экологический налог. Ведь никакие деньги не обеспечат сохранения хорошей экологии на территории страны.

Изменится ли получатель платежей?

Изменится. Сейчас НВОС платится в Росприроднадзор. Плата перечисляется по реквизитам соответствующего территориального органа Росприроднадзора, по месту нахождения которого расположен стационарный источник выбросов (сбросов), зарегистрирован передвижной объект негативного воздействия или находится объект размещения отходов. В будущем плательщикам экологического налога необходимо будет зарегистрироваться в ФНС и оплачивать сбор уже туда. При этом изменятся не только реквизиты получателя, но и КБК платежа.

Изменится ли порядок уплаты налога?

Плата за негативное воздействие на окружающую среду и экологический налог одинаковы. Изменений новым законом не предусмотрено. Отчетным периодом по плате сбора за негативное воздействие и экологическому налогу остается календарный год. Будут так же платиться квартальные авансовые платежи; итоговую сумму платы нужно перечислить в бюджет по итогам года. Квартальные авансовые платежи перечисляют все плательщики (кроме субъектов малого и среднего предпринимательства). Срок – не позднее 20-го числа месяца, следующего за отчетным кварталом. Авансовый платеж за каждый квартал равен 1/4 от суммы платы за предыдущий год. Величину доплаты по итогам года можно определить как разницу между суммой платы, начисленной за год, и суммой авансовых платежей, перечисленных в бюджет в течение года.

goreco.ru

Экологический налог: кому, когда и сколько платить | Экология производства

Минфин опубликовал проект поправок в НК РФ, согласно которым компании начнут платить экологический налог. Журнал «Расчет» поговорил с Викторией Поповой, руководителем проектов по управленческому учету департамента консалтинга, экспертизы и аудита КСК групп, и узнал, что именно предлагает ведомство, как компании будут рассчитывать новый налог и кому поручено его администрировать.

Вопрос неналоговых платежей, их количества, качества администрирования обсуждается в стране уже продолжительное время. В конце концов власти приняли решение преобразовать часть этих выплат в налоговые. Задача изменений, в том числе, — передать функции по сбору платежей в ФНС и, как результат, увеличить собираемость налога. «Анализ динамики поступлений платы за негативное воздействие на окружающую среду в бюджетную систему свидетельствует о низкой эффективности ее взимания, что порождает необходимость финансировать государственные экологические программы за счет иных доходов федерального и региональных бюджетов», — говорится в пояснительной записке к законопроекту.

Расскажите подробнее, о каком проекте введения экологического налога идет речь.

— Реклама —Министерство финансов рассматривает поправки к Налоговому кодексу в части создания нового налога — экологического. Проект готовится по поручению премьер-министра России Дмитрия Медведева от 16 марта 2018 года № ДМ-П13−10. Финансовое ведомство предлагает ввести новую главу в части 1 и 2 Налогового кодекса. Публичное обсуждение проекта завершилось 31 августа 2018 года.

По сути новый налог — это реализация плана властей о переводе части неналоговых платежей в налоговые. Это так?

Совершенно верно. Планируется заменить плату за негативное воздействие на окружающую среду (НВОС). В рамках систематизации неналоговых платежей Минфин упорядочивает платежи, не имеющие признаков налога. Уплачивающийся сейчас экологический сбор должен плавно «превратиться» с 2020 года в экологический налог. Минфин хочет упорядочить неналоговые платежи и ужесточить меры по их неуплате. Увеличение налогового бремени экологическим налогом не предусмотрено.

Изменятся ли ставки сбора или останутся прежними?

Объекты обложения, ставки платежей, порядок и сроки уплаты останутся прежними. Но будет ужесточен режим оплаты. Чиновники говорят о том, что для добросовестных плательщиков фискальная нагрузка не изменится. Базу предприниматели будут рассчитывать сами по каждому объекту налогообложения, а ставки будут рассчитаны по видам загрязняющих веществ и классу опасности отходов производства и потребления.

Налоговые ставки разделяются по группам:

- за выбросы загрязняющих веществ в воздух стационарными источниками;

- за сбросы загрязняющих веществ в водные объекты;

- за размещение отходов производства и потребления по классу их опасности.

Ставка будет рассчитываться исходя из 1 т загрязняющих веществ (отходов производства и потребления).

Объекты обложения, ставки платежей, порядок и сроки уплаты останутся прежними. Но будет ужесточен режим оплаты. Чиновники говорят о том, что для добросовестных плательщиков фискальная нагрузка не изменится. Базу предприниматели будут рассчитывать сами по каждому объекту налогообложения, а ставки будут рассчитаны по видам загрязняющих веществ и классу опасности отходов производства и потребления.

С 2021 года для стимулирования уменьшения выбросов власти введут коэффициенты. Самый высокий коэффициент 100 будет применяться за превышение установленных объемов или массы вредных выбросов. И наоборот, сумму налога можно уменьшить, если были расходы, связанные с реализацией мероприятий по снижению негативного воздействия на окружающую среду.

Увеличится или уменьшится количество компаний, обязанных платить экологический налог?

Плательщиками налога остаются организации и физические лица, индивидуальные предприниматели, деятельность которых оказывает негативное воздействие на окружающую среду.

Трудно оценить изменение количества компаний, обязанных платить этот налог. Сложность оценки связана с развитием рынка, появлением новых технологий к 2020 году. Сейчас сбор обязаны платить производители, а также импортеры товаров, которые после утраты ими своих потребительских свойств нужно утилизировать. От уплаты сбора освобождены производители и импортеры, которые самостоятельно обеспечивают утилизацию отходов. Конечно, хотелось бы сокращения количества компаний, которые будут платить экологический налог. Ведь никакие деньги не обеспечат сохранения хорошей экологии на территории страны.

Изменится ли получатель платежей?

Изменится. Сейчас НВОС платится в Росприроднадзор. Плата перечисляется по реквизитам соответствующего территориального органа Росприроднадзора, по месту нахождения которого расположен стационарный источник выбросов (сбросов), зарегистрирован передвижной объект негативного воздействия или находится объект размещения отходов. В будущем плательщикам экологического налога необходимо будет зарегистрироваться в ФНС и оплачивать сбор уже туда. При этом изменятся не только реквизиты получателя, но и КБК платежа.

Изменится ли порядок уплаты налога?

Плата за негативное воздействие на окружающую среду и экологический налог одинаковы. Изменений новым законом не предусмотрено. Отчетным периодом по плате сбора за негативное воздействие и экологическому налогу остается календарный год. Будут так же платиться квартальные авансовые платежи; итоговую сумму платы нужно перечислить в бюджет по итогам года. Квартальные авансовые платежи перечисляют все плательщики (кроме субъектов малого и среднего предпринимательства). Срок — не позднее 20-го числа месяца, следующего за отчетным кварталом. Авансовый платеж за каждый квартал равен ¼ от суммы платы за предыдущий год. Величину доплаты по итогам года можно определить как разницу между суммой платы, начисленной за год, и суммой авансовых платежей, перечисленных в бюджет в течение года.

news.ecoindustry.ru

Расчет экологических налогов

Организации и предприниматели, которые ведут деятельность, оказывающую негативное воздействие на окружающую среду, должны за это платить (п. 1 ст. 16.1 Федерального закона от 10.01.2002 № 7-ФЗ). О том, как рассчитывается плата «за грязь», как и когда нужно отчитываться за негативное воздействие, мы рассказывали в нашей консультации. А в этом материале приводили форму декларации о плате за негативное воздействие, рассказывали о ее составе и порядке заполнения.

Минфин предложил вместо платы за негативное воздействие на окружающую среду ввести экологический налог, дополнив соответствующей главой часть вторую НК РФ. К слову, экологический налог будет являться федеральным налогом (ст. 13 НК РФ).

Новый экологический налог в России?

Предусмотренный проектом экологический налог представляет собой по сути действующие платежи за сбросы, выбросы загрязняющих веществ, захоронение отходов и другие виды вредного воздействия на окружающую среду.

Предполагается, что введение экологического налога и отмена платы за негативное воздействие позволят сохранить действующий уровень налоговой нагрузки, увеличить поступления в бюджетную систему РФ за счет улучшения качества администрирования, то есть возможности применения мер налоговой, административной и уголовной ответственности, способов обеспечения исполнения обязанности по уплате налогов и сборов, механизма принудительного и бесспорного взыскания.

С учетом сказанного, поскольку экологический налог планируется установить взамен платы «за грязь», о введении дополнительного экологического платежа речь не идет.

Об элементах налогообложения по экологическому налогу

Напомним, что налог будет считаться установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно (п. 1 ст. 17 НК РФ):

- объект налогообложения;

- налоговая база;

- налоговый период;

- налоговая ставка;

- порядок исчисления налога;

- порядок и сроки уплаты налога.

Для целей расчета экологического налога в соответствии с НК РФ Проект вводит, в частности, определенные понятия.

Так, объектом налогообложения по экологическому налогу признаются виды воздействия на окружающую среду, такие как выброс в атмосферный воздух веществ от стационарных источников, сброс веществ в водные объекты и образование отходов производства и потребления.

Соответственно, налоговая база – это масса выбросов и сбросов веществ в атмосферный воздух и водные объекты от стационарных источников загрязнения, масса образованных отходов производства и потребления.

Для каждого вида воздействия в зависимости от вида загрязняющего вещества, с учетом коэффициентов, характеризующих степень опасности вещества (показателя), устанавливаются налоговые ставки.

Также Проектом определяются порядок исчисления и уплаты налога, сроки уплаты налога и представления декларации по налогу, установлен порядок уменьшения суммы налога на расходы, связанные с реализацией мер, направленных на снижение негативного воздействия на окружающую среду.

Предполагается, что экологический налог, как и плату «за грязь», нужно будет уплачивать по итогам года не позднее 1-го марта следующего года. При этом налогоплательщики (за исключением субъектов малого и среднего предпринимательства) должны будут не позднее 20-го числа месяца, следующего за последним месяцем соответствующего квартала текущего года, уплачивать квартальные авансовые платежи в размере ¼ величины налога, перечисленной в прошлом году.

Обращаем внимание, что экологический налог в 2018 году применяться не будет, даже если соответствующий закон будет принят уже в этом году (ст. 5 НК РФ). Более того, экологический налог в России в 2019 году также вводить не планируется. Проект закона предусматривает, что экологический налог будет применяться только с 01.01.2020.

glavkniga.ru

Реферат Экологический налог

скачатьРеферат на тему:

План:

- Введение

- 1 История налогообложения

- 2 Виды экологических налогов

- 3 Опыт различных стран в области налогообложения Литература

Введение

Среди косвенных налогов особое место по своему назначению занимают налоги, связанные с охраной окружающей среды, относимые в документах Европейского союза к категории так называемых экологических налогов. Экологические налоги или Экологические платежи имеют различную форму и часто по-разному называются. В английском написании наряду со стандартным термином «taxes» также используются «charges», «levies», «fees», «duties». В настоящее время экологические налоги практикуются большинством стран ЕС. Согласно определению Европейского экологического агентства (European Environmental Agency), экологические налоги могут быть в широком плане определены, как «все налоги, база взимания которых оказывает специфическое негативное воздействие на окружающую среду».

1. История налогообложения

Экологические налоги в той или иной форме существуют во всех экономически развитых странах. Впервые необходимость их применения на официальном уровне была подтверждена в 1-й Программе действий Европейского союза по охране окружающей среды (1973 г.), и она связывалась с реализацией принципа «загрязнитель платит». Активизация внимания к экологическим налогам и платежам в странах ЕС происходила со второй половины 80-х гг. XX столетия в связи с повсеместно осуществляемым переходом в области охраны окружающей среды от командно-административных к экономическим методам управления. Ориентация на платежи и налоги как важнейшие экономические инструменты усилилась в начале 90-х гг. 20века в период охватившей развитые страны рецессии, которая сопровождалась обострением проблем занятости и ужесточением конкурентной борьбы. Концептуальной основой экологизации налоговых систем послужила идея двойного выигрыша (дивиденда) (win-win situation). Согласно этой идее, экономическое стимулирование охраны окружающей среды и ресурсосбережения посредством введения экологических налогов (платежей) должно одновременно сопровождаться пропорциональным снижением налогового бремени, связанного с социальными выплатами (то есть бремени на доходы), что потенциально позволяет стимулировать рост занятости и поддерживать конкурентоспособность национальных производителей.

В связи с большими различиями в структуре и методах применения национальных экологических налогов, которые оказывают существенное воздействие на условия конкуренции, Комиссия неоднократно ставила вопрос об их гармонизации в рамках Сообщества. В 1991 г. она внесла в Совет ЕС проект директивы о введении единого налога на энергоносители, призванного уменьшить загрязнение атмосферы выбросами углекислого газа (CO2). Имеется в виду, что налог будет стимулировать рациональное использование энергии и ориентировать потребителей на экологически более чистое топливо.

Из развитых стран Европы наиболее богатый опыт в этой области накоплен скандинавскими странами. С середины 90-хх гг. интерес к экологическим налогам и платежам стали проявлять и более крупные европейские государства, включая Великобританию, Францию, Италию и Германию. Определённым толчком к согласованному введению экологических налогов и их гармонизации стало принятие в 1994 г. специальной Директивы ЕС по упаковочным отходам. Сложность достижения аналогичных результатов в области налогов на выбросы вредных веществ, в том числе парниковых газов, объясняется тем, что условием их согласованного введения является достижение единодушной поддержки со стороны всех стран — членов Евросоюза. В странах с трансформируемой экономикой заслуживает внимания опыт Польши, Венгрии и Эстонии. Заметен прогресс в данной области и ряда новых индустриальных государств, включая Тайвань, Корею, Малайзию, Таиланд, Сингапур. Хотя в последней группе предпочтение по-прежнему отдаётся командно-контрольным рычагам. В настоящее время экологические налоги занимают существенное место в налоговых системах большинства стран Евросоюза. В этих странах в области налоговой политики реализуется ресурсосбережения, повышения уровня экоэффективности и решения одновременно с экологическими широкого круга социальных проблем. Что касается природоохранных направлений современной налоговой политики, то они сегодня охватывают различные уровни экономики, включая глобальный, а также концентрируются на приоритетных с точки зрения загрязнения секторах. Основная цель экологических платежей — не пополнение государственного бюджета, а стимулирование плательщика к позитивному, с точки зрения охраны окружающей среды, поведению. Экологические налоги — это налоги, которые служат преимущественно охране окружающей среды.

2. Виды экологических налогов

Налоговая система отражает государственные приоритеты. Есть налоги, которые легко собирать: на добавленную стоимость, на прибыль и имущество предприятий, подоходный налог. Рост этих налогов свидетельствует о слабости государства и его социальной политики. Наоборот, уменьшение налогов на труд и капитал, сдвиг центра тяжести налогообложения в сторону природной ренты и экологических налогов — признаки здорового общества. Такое общество на практике реализует принцип устойчивого развития: заботу о будущих поколениях. Экологические налоги начали применяться скандинавскими странами ещё в 80-е годы. До середины 90-х годов их роль в налоговых поступлениях росла медленно. В целом по ЕС доля таких налогов в совокупном ВВП стран-членов увеличилась с 2,6 % в 1980 г. до 2,9 % в 1994 г. Небольшой рост отмечался в 1995—1996 гг. в основном за счёт расширения состава членов ЕС. В странах Организации экономического сотрудничества и развития (ОЭСР), куда входит большинство европейских стран, сдвиг налогового бремени в сторону экологических налогов — «Зеленая налоговая реформа» — начался в 1995—1996 годах. Во многих странах с эффективно действующим механизмом охраны окружающей среды экологические налоги играют существенную роль . Опыт стран ЕС и ОЭСР показывает, что под экологическими налогами, составляющими значительную часть доходной базы бюджетов этих стран, понимают именно налоги на опасные для окружающей среды виды хозяйственной деятельности. Иными словами, все, что может вызвать неблагоприятные изменения в окружающей среде, может быть предметом экологического налогообложения. Взяв это определение за основу, Директорат по налогам и таможенным сборам Европейской комиссии разделил экологические налоги на семь групп по областям применения:

- энергетические налоги (на моторное топливо; на энергетическое топливо; на электроэнергию). (energy taxes)

- транспортные налоги (налоги на пройденные километры; ежегодный налог с владельца; акцизы при покупке нового или подержанного автомобиля). (transport taxes)

- платежи за загрязнения (эмиссии загрязняющих веществ в атмосферу и выбросы в водные бассейны). углекислого газа и других вредных веществ (хлорфторуглеродов, оксидов серы и азота, свинца). (tax on emissions)

- платежи за размещение отходов. Они включают платежи за размещение отходов на свалках и их переработку и налоги на ряд специальных продуктов (упаковка, батарейки, шины, смазочные масла и т. п.). (tax on waste)

- налоги на выбросы веществ, приводящих к глобальным изменениям (вещества, разрушающие озоновый слой, и парниковые газы). (tax on emissions)

- налог на шумовое воздействие. (earmarked charges)

- платежи за пользование природными ресурсами. (royalty)

3. Опыт различных стран в области налогообложения

В Европе наибольшее распространение получили транспортные и энергетические налоги. В той или иной форме они введены во всех странах — членах ЕС. При этом транспортные и энергетические налоги по своей сути являются фискальными налогами, то есть предназначены для получения доходов. Ими также оказывается определённый положительный эффект на окружающую природную среду, но специалисты рассматривают его в качестве не основного, а сопутствующего.

В налоговой системе США налогам, направленным на защиту окружающей природной среды, также уделено большое место. Они составляют особую группу местных налогов. В Нью-Йорке, например, есть налог на очистку нефтяных пятен на водоемах. Имеется налог на корпорации, в результате деятельности которых появляются отходы «риска». Специальным налогом облагаются компании, производящие емкости для жидкостей без их вторичного использования (имеются в виду консервные банки и прочая тара, идущая после использования продукции в отходы).

Транспортные налоги, как правило, налагаются в зависимости от типа двигателя транспортного средства.

Энергетические налоги, то есть налоги на определённые виды топлива, призваны повлиять на эмиссию углекислого газа, оксидов азота и серы в атмосферу. Уменьшение использования угольного топлива приводит к сокращению выделения загрязняющих веществ, таких как CO2, особенно на территории городов. Налоги на твёрдые отходы стимулируют эффективное управление процессом их образования посредством уменьшения массы отходов, возвращаемых в окружающую природную среду, а также увеличения их рециклирования, включая применение соответствующих технологий в производстве.

Особый интерес представляет налог на энергоносители, используемые в качестве моторного топлива, для отопления и в электроэнергетике. В Нидерландах, например, подобный налог, принятый на основе Закона об охране окружающей среды, взимается с нефтепродуктов, угля и газа, произведенных в стране или импортированных для использования в качестве топлива. Ставки налога установлены в зависимости от степени загрязнения атмосферы при сжигании данного энергоносителя. Следует отметить, что на бензин, дизельное топливо и отопительный мазут налог в Нидерландах взимается в дополнение к соответствующим акцизам, размер которых в ряде случаев также учитывает экологические критерии (например, зависимость ставки акциза на бензин от содержания свинца).

В соответствии с целевой направленностью различают следующие налоги (платежи):

- служащие преимущественно покрытию экологических издержек (cost-covering charges). Они подразделяются на: налоги (платежи) за пользование природными ресурсами и экологическими услугами, например, плата за забор воды из водоёмов или сбор и размещение отходов (user charges) и отложенные платежи, включая налоги (платежи) на шумовое загрязнение, сброс сточных вод на рельеф местности и доходы от животноводства, специальные налоги на батарейки и т. п.

- стимулирующие экологически релевантное поведение производителей и потребителей;

- экологические налоги, имеющие преимущественно фискальную функцию и служащие пополнению бюджета (бюджетов).

Все же основная цель экологических платежей — не пополнение государственного бюджета, а стимулирование плательщика к позитивному, с точки зрения охраны окружающей среды, поведению. Экологические налоги всегда поступают в бюджеты. В соответствии с Законом РФ «Об охране окружающей природной среды» 10 % общей суммы эмиссионных платежей направляется федеральный бюджет и расходуется на содержание органов экологического контроля. Оставшиеся 90 % перечисляются в экологические фонды (местные, региональные, федеральный) и используются для финансирования природоохранных мероприятий и экологических программ.

Получаемые при этом средства могут направляться на стимулирование охраны природы потребителями, разработку и внедрение безотходных технологий, утилизацию отходов, расчистку старых свалок и т. п. Интересен опыт других стран. Так, в Дании за счёт этих средств действует специальная схема по сбору устаревших и вышедших из употребления автомобилей. В рамках этой схемы владельцам транспортных средств, потребление которых связано с существенной нагрузкой на окружающую природную среду (таковыми считаются автомобили, срок службы которых превышает 10 лет), выплачивается за их «сбор» специальная премия.

В России также взимается плата за загрязнение окружающей природной среды . По данным Министерства природных ресурсов РФ в 1994—2004 гг. уровень промышленного загрязнения воздуха, воды и почвы ежегодно рос в среднем на 5 %. В 2005 г. экологические платежи составили: в электроэнергетике — 0,05 % от затрат предприятий на производство, в топливной промышленности — 0,04 %. Самая высокая доля затрат на экологические мероприятия в цветной металлургии и производстве целлюлозы — 0,1 и 0,12 %. Доля «экологических» затрат предприятий ЕС, США и Канады в десятки раз выше среднероссийских.

Литература

- Environmentally related taxes database // OECD document, 2001. 289 р.

- Environmental taxes: recent developments in tools for integration // Environmental issues series. 2000. № 18. Р.119-124.

- Андреева Н. Н. Теоретические основы экологического реформирования налоговой и учетной систем в условиях трансформации экономики Украины.- Научные труды ДонНТУ. Выпуск 89-1.2005.

- Лысов Е. А. Экологические платежи: действующая практика исчисления и уплаты.- Бухгалтерский учет и налоги № 2, 2004

- Пахомова Н. В., Рихтер К. К. Экономика природопользования и охраны окружающей среды: Учеб. пособ.- СПб.: Изд-во С.-Петерб. ун-та, 2003.

- Закон РФ «Об охране окружающей природной среды»

wreferat.baza-referat.ru