Платят ли пенсионеры транспортный налог в 2018

Обязанность по уплате транспортного налога закреплена НК РФ. Он относится к категории региональных и в связи с этим, размер выплат может отличаться в разных городах страны.

Лиц, достигших пенсионного возраста и имеющих собственное транспортное средство, интересует вопрос, нужно ли им платить транспортный налог. Льготы положены некоторым категориям граждан, однако их нужно соответствующим образом оформить.

Что это такое

Обязанность по уплате транспортного налога ложится на каждого жителя России, владеющего автомобилем. Однако, пенсионеры имеют право на получение льгот – снижении оплаты или же полной ее отмене. Решение принимается в соответствие с мощностью авто и другими характеристиками.

Необходимо знать, что особенности назначения налога на ТС полностью зависят от решения местных властей в регионе. Так, в одном крае пенсионеры могут не получить никакой скидки, а в другом – полностью освобождены от необходимости уплаты налога.

Особенности начисления льгот пенсионерам в разных регионах страны:

- В столице России никакие скидки при начислении транспортного налога не предусмотрены даже для льготных категорий граждан.

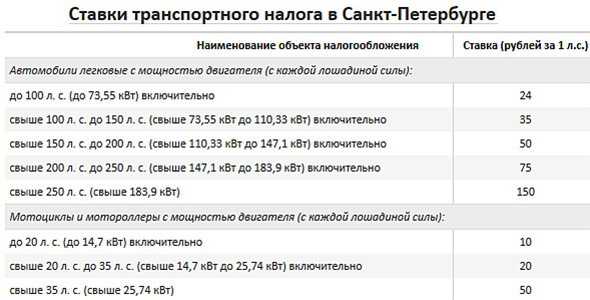

- В Санкт – Петербурге пенсионеры, владеющие одним отечественным автомобилем со слабой мощностью, могут не платить за него налог.

- Для лиц, проживающих в Новосибирске и достигших пенсионного возраста, предоставляется льгота в размере 20% при условии, что мощность авто не превышает 150 лошадиных сил.

В большинстве случаев, независимо от региона, действуют следующие нормы по вопросам о предоставлении льгот:

- допускается послабление только на одно транспортное средство, которое было оформлено на пенсионера;

- оформить льготу можно только в том случае, если пенсионер, или его законный супруг — супруга, управляют машиной.

Пенсионеры по возрасту и по инвалидности – социально защищенная категория граждан, поэтому им полагаются некоторые скидки.

В частности, они имеют право на льготы для ТС, если:

- Транспортное средство предназначено для перевозки инвалидов и оборудовано специальным креслом.

- Мощность авто составляет менее 100 лошадиных сил и было получено специально для нужд гражданина с инвалидностью.

Чтобы узнать, положены ли льготы, гражданин должен посетить фискальный орган по месту жительства и принести свой паспорт, документы на автомобиль и пенсионное удостоверение. Подать заявку можно как в бумажном виде, так и через интернет, на специальном портале. Так, сегодня большой популярностью пользуется сайт Госуслуги.

На рассмотрение заявки уйдет от 3 до 5 дней, после чего будет оглашено решение. Ответ может быть выслан по почте, в том числе и по электронному почтовому адресу, который был указан при регистрации в онлайн – системе. В случае принятия положительного решения, в письме приводится перечень дополнительных документов и указывается, куда должен обратиться гражданин для получения льготы.

Как рассчитывается

Если гражданин имеет право на получение льготы по нескольким категориям, должна быть выбрана только одна, та, по которой предоставляется наибольший процент скидки.

Чтобы рассчитать, какой налог будет выплачиваться гражданином на личный автомобиль, нужно воспользоваться простой формулой:

В некоторых случаях инвалидность устанавливается не в самом начале года, а в середине или конце. Если возникла такая ситуация, следует действовать так – подается запрос на получение пенсионного удостоверения. Вместе с этим документом нужно посетить отделение налоговой, и написать заявление.Будет произведен вычет налога за тот период времени, когда пенсионер, или лицо с инвалидностью, владело транспортным средством, но имело право на получение льготы

Оплата налога должна быть осуществлена сразу после доставки почтового извещения. Для того, чтобы внести деньги, можно отнести квитанцию в отделение любого банка или произвести платеж через онлайн сервис Госуслуги.

Только своевременно обратившись в налоговую, гражданин может узнать, положены ли ему какие – либо льготы. Данная система действует не автоматически, а по факту обращения.

Платят ли пенсионеры транспортный налог

Существуют некоторые особенности, в соответствие с которыми пенсионеры должны уплачивать налог за владение транспортным средством:

- получить льготу могут только те пенсионеры, которые достигли определенного возраста, и получают трудовую пенсию;

- транспортное средство должно быть оформлено на гражданина в соответствие со всеми действующими правилами. Льгота распространяется только на одну машину, мотоцикл или иной вид ТС;

- не допускается суммирование скидок. Лицо, которое одновременно имеет право на получение льготы как инвалид и чернобылец, может выбрать лишь один вид скидки;

- твердая сумма устанавливается в полном объеме или частично;

- если в регионе льготы не назначаются, возможно установление сниженного тарифа для тех граждан, которые вышли на пенсию.

Льготы по регионам:

| Населенный пункт | Условия назначения / Размер |

| Москва и МО | Не назначается |

| Санкт – Петербург и область | Возможно назначение 80 — 100 % льготы при условии, что мощность ТС не выше 150 лошадиных сил |

| Челябинская область | Назначается при мощности авто до 150 л.с. |

| Амурская область | Льгота положена только на авто с низкой мощностью, если им управляет пенсионер или его супруга |

| Алтайский край | Льгота в полном объеме назначается лицам, получающим трудовую пенсию |

| Калининградская область | Не назначается |

| Новгородская область | Допускается 50% скидка при условии, что мощность ТС не превышает 100 л.с. |

| Ростовский регион | Нет |

| Пензенская область | Нет |

| Самарская область | Дается 50% скидка пенсионерам, управляющим транспортным средством с мощностью не выше, чем 150 л.с. |

| Ульяновский регион | Нет |

Оплату налога со скидками или без них необходимо осуществить до 1 декабря. В большинстве регионов возможно освобождение от уплаты налога только для тех лиц, которые владеют малогабаритным транспортным средством – мотороллером или мотоциклом.

В законодательных актах каждого региона содержится перечень граждан, имеющих право на получение льгот.

Для того, чтобы их оформить, необходимо подготовить пакет документов, сделать копии всех страниц паспорта и пенсионного удостоверения и обратиться в ближайшее к дому отделение ФНС. Заявление пишется по бланку, выданному сотрудником налоговой.

Чаще всего, пенсионер полностью освобождается от налоговых обязательств, в особенности, если приобретенное им транспортное средство не является слишком дорогим и мощным.

Кому еще полагаются льготы

Определенные категории граждан имеют гарантированное право на получение льгот, в том числе и по уплате налога на ТС:

- Ветераны Великой Отечественной Войны.

- Лица, принимавшие участие в ликвидации аварии в Чернобыле.

- Граждане, получившие 1 и 2 группу инвалидности.

- Многодетные матери и отцы, у которых имеются дети, не достигшие совершеннолетнего возраста.

- Супруги и родители военнослужащих, погибших при исполнении долга.

Также родители ребенка инвалида имеют право на получение машины с небольшой мощностью – до 150 л.с.

Кроме вышеуказанных категорий граждан, полностью освобождены от уплаты налога могут быть лица, которые:

- владеют лодкой с веслами или маломощным водным средством передвижения – не более пяти л.с.;

- управляют машиной, переоборудованной специально для того, чтобы в ней можно было перевозить гражданина с инвалидностью и полной либо частичной неспособностью к самостоятельному передвижению;

- получили машину от органов социальной защиты населения, при условии, что ее мощность не превышает показателя в 100 л.с.;

- владеют промысловым судном и используют его по назначению. При этом выплачивается налог на прибыль при условии, что полученная продукция реализуется;

- имеют инвалидность и при этом осуществляют предпринимательскую деятельность на пассажирском судне. Налог не назначается только в том случае, если перевозка пассажиров является единственной деятельностью гражданина;

- владеют буровой установкой или судном, предназначенным для бурения;

- осуществляют фермерскую деятельность и имеют в своем хозяйстве специальные машины – комбайны, трактора и другое оборудование;

- владеют машиной, но она была угнана или потеряна. Чтобы приостановить уплату налога, необходимо предъявить документ, подтверждающий, что в действительности ТС находится в розыске.

Гражданин, узнавший о своем праве на получение льготы или полного освобождения от уплаты налога на ТС, должен как можно быстрее обратиться в налоговую службу, чтобы процент переплаты не был слишком высоким. Расчет будет осуществляться лишь с того момента, как подается заявление.

Заявление необходимо правильно написать, чтобы оно было принято. В нем, кроме персональной информации – ФИО, дата регистрации и проживания, указываются сведения о самом ТС, его мощности и дате выпуска.

Чтобы получить необходимую информацию о льготах, не нужно изучать все налоговое законодательство. Достаточно лишь обратиться в отделение ФНС по месту жительства и получить там ответы на все интересующие вопросы, а при наличии права на получение льгот – подать заявку.

Общий размер назначаемых льгот может отличаться в зависимости от типа и мощности транспортного средства, количества автомобилей, находящихся в собственности у пенсионера. Следует понимать, что льгота не оформляется автоматически. Чтобы ее получить, нужно подать заявление и собрать пакет документов.

Видео: Кто имеет льготы при оплате транспортного налога?

bibiguru.ru

Льготы на транспортный налог для пенсионеров в 2018 году

Те граждане, у кого есть собственный автомобиль, знакомы с понятием транспортного налога. Смысл его введения — в том, что владельцы транспортных средств должны платить в государственную казну определённую сумму за то, что они пользуются государственными дорогами и водными путями.

В 2017 году, как и раньше размер налогообложения исчисляется, исходя из количества лошадиных сил в двигателе и марки траспорта. Чем мощнее двигатель, тем больше сумма для оплаты. Речь идёт не только об автомобилях, но обо всех средствах передвижения, имеющих двигатель. К ним относятся:

- Автобусы.

- Мотоциклы.

- Автомобили.

- Мотороллеры.

- Снегоходы.

- Грузовой транспорт.

- Воздушный и водный транспорт.

- Самоходный транспорт на гусеничном иди пневматическом ходу.

Все собственники обязаны платить налог вне зависимости от того, сколько лет транспортное средство эксплуатируется, и в каком состоянии оно находится. Как только оно снимается с учёта в автоинспекции, оплата прекращается.

Транспортный налог имеет региональную принадлежность, то есть его целевое назначение и объекты регулируются регионом, на территории которого зарегистрирован автомобиль. Поэтому на территории конкретного региона существуют налоговые скидки для пенсионеров, которые имеют автомобили.

Пенсионер, который хочет воспользоваться положенными ему льготами, может не изучать региональное законодательство в поисках необходимой информации. Ему достаточно обратиться за консультацией в налоговую инспекцию.

Размер налоговых льгот – величина непостоянная, она зависит от технических характеристик автомобиля, а также количества транспортных средств, принадлежащих пенсионеру.

Пенсионеру необходимо заявить о своём желании в налоговую инспекцию, о том, что он желает получить право на льготное налогообложение. Право на льготы должно подтверждаться соответствующими документами. В заявлении гражданина должна быть информация:

- Основание для получения права на скидку или освобождение от уплаты.

- Указание вида и марки транспортного средства.

- Указание регистрационного номера автомобиля.

- Указание количества транспортных средств во владении.

К заявлению необходимо приложить копию пенсионного удостоверения. Пенсионер может выбрать ту из предлагаемых ему льгот, которая ему более выгодна.

Конкретного их перечня по России, единого для всех, не существует. Каждый регион устанавливает свои скидки для пенсионеров или освобождает их совсем от уплаты налога за один легковой автомобиль, как это делается, например, в Санкт-Петербурге.

В Москве пенсионеры включены в списки льготников. Инвалиды I и II групп, ветераны ВОВ также вошли в эту категорию льготников. В Новосибирске скидки для пенсионеров распространяются не на все виды транспорта. Таким образом, региональные власти устанавливают свои нормы уплаты налога на транспорт и соответствующие скидки для пенсионеров.

Налоговый кодекс РФ предусматривает определённый перечень транспортных средств, на которые не распространяются общепринятые нормы налогообложения, значит, их владельцы освобождаются полностью от их уплаты. В их число входят:

- Лодки моторные с двигателем до 5 лс.

- Промысловые речные и морские суда.

- Комбайны, тракторы.

Полный список транспортных средств, собственники которых освобождаются от налога, имеется в Налоговом кодексе РФ.

Споры о необходимости уплаты транспортного налога ведутся не один год, а вопрос о льготах пенсионерам в федеральном масштабе не поднимается вообще, с тех пор как его решение отдано в ведение регионов.

В Государственной думе лежит предложение партии «Справедливая Россия» об отмене данного налога по всей стране, но пока проект не обсуждался.

Льготы для особых групп пенсионеров

Несмотря на то, что вопрос о налогообложении на личный транспорт рассматривается исключительно в регионах, существуют федеральные нормы, которых должны придерживаться региональные власти.

Несмотря на то, что вопрос о налогообложении на личный транспорт рассматривается исключительно в регионах, существуют федеральные нормы, которых должны придерживаться региональные власти.

Согласно федеральным требованиям не подлежат налогообложению :

- Легковые автомобили, которые переоборудованы под инвалидов. При этом возраст инвалида-пенсионера не имеет значения. Компенсация на налог может быть предоставлена и ребёнку-инвалиду, если машина предназначена для него. То есть, его родители освобождаются от налога.

- Автомобили с двигателем не больше 100 лс, которые приобретены через органы соцзащиты для всех инвалидов: ветеранов ВОВ, участников боевых действий в «горячих точках», гражданам, получившим инвалидность в результате техногенных катастроф.

Категории пенсионеров, которые рекомендованы к освобождению от уплаты налога, но окончательное решение принимают местные власти:Названные категории лиц независимо от группы инвалидности и области проживания должны быть освобождены от налогообложения на транспортное средство.

- Герои Советского Союза.

- Общественные объединения ветеранов, имеющие в своём ведении транспорт, который используется для общественных нужд.

- Ликвидаторы техногенных аварий.

- Супруги военнослужащих, погибших при исполнении воинского долга.

- Многодетный родитель, воспитывающий детей один.

- Военные пенсионеры, ветераны боевых действий. Для данной категории льгота предусматривается во многих регионах РФ в размере 100%. Это право предоставляется для владельцев различных автомобилей с мощностью до 200 лс.

В Санкт-Петербурге, например, дано право военным пенсионерам не выплачивать этот вид налога. В категорию военных пенсионеров включены не только кадровые военнослужащие вооружённых сил, но и пенсионеры МВД, МЧС, других силовых структур.

В Санкт-Петербурге, например, дано право военным пенсионерам не выплачивать этот вид налога. В категорию военных пенсионеров включены не только кадровые военнослужащие вооружённых сил, но и пенсионеры МВД, МЧС, других силовых структур.

Для того чтобы выяснить детально, какие именно категории пенсионеров в вашем регионе проживания имеют право на скидки или освобождаются от налога совсем, нужно зайти на сайт налоговой службы РФ.

Указав регион, тип налога, период уплаты (год), можно увидеть полный перечень всех категорий граждан, которые освобождаются от уплаты налога на личные транспортные средства или имеют право на скидку.

Для получения льгот на использование транспортного средства граждане должны написать заявление в налоговую инспекцию. К заявлению необходимо приложить соответствующий документ, который подтверждает статус пенсионера. Льготы на налогообложение транспорта начинают действовать с момента написания заявления в ФНС.

opensii.info

Льготы на транспортный налог для ветеранов труда — платить ли налог в Москве и МО?

Содержание статьи

Статья написана практикующим юристомНормы действующего налогового законодательства обязывают собственников транспортных средств к ежегодному отчислению определённых сборов в бюджет в виде налоговых выплат, однако несколько категорий автовладельцев вправе рассчитывать на льготное начисление и уплату налогов.

Федеральными и региональными законодательными актами предусмотрен ряд преференций в уплате налогов для ветеранов, а также некоторых денежных компенсаций для них. Потому ознакомление с нюансами налогообложения в различных федеральных округах позволяет узнать все возможности сокращения налогового бремени. В этой статье будут рассмотрены все варианты предоставления льгот на транспортный налог для ветеранов труда и его оплаты в Москве и Московской области, а также других регионах РФ.

Основные нормы, предусматривающие льготы в налогообложении

Существующие законодательные нормы на уровне федеральных законов не предусматривают регламентируемого списка льготников по транспортным налогам, однако определённые поблажки в налогообложении могут разрабатываться и приниматься в отдельных регионах страны, то есть вопрос предоставления подобных привилегий регулируется областными нормативными актами.

Данные законодательные акты различаются:

- составом и содержанием региональных привилегий в погашении налоговых выплат;

- перечнями статусного положения граждан, для которых они предусматриваются.

Кроме того, подобные документы объединяют общие для отдельных субъектов государства критерии, позволяющие гражданам претендовать на льготы по уплате налогов на основании Налогового кодекса под редакцией Федерального закона №110-ФЗ от 24.07.02.

Так, льготы по уплату транспортного налога предусмотрены:

- для ветеранов Великой Отечественной Войны;

- участников локальных военных конфликтов и боевых действий;

- ветеранов военной службы, а также военных пенсионеров;

- ветеранов труда.

Размеры и наличие отчислений по налогам в бюджеты тех или иных областей устанавливаются властями данных субъектов Федерации, потому, не во всех городах каждая категория ветеранов может рассчитывать на привилегии при начислении подобных выплат.

Например, в Москве законом от 09.07.2008 “О транспортном налоге” ветераны военной службы и ветераны труда не причислены к категориям льготников по данному виду налогов. Исключением являются владельцы маломощных автомобилей, мощность которых не превышает 70-ти л.с.

Налоговые льготы на транспортное средство для ветеранов в Москве

В столичном регионе освобождение от налога на личный автомобиль, в соответствии с положениями закона от 09.07.08 “ О транспортном налоге”, получают:

- участники Великой Отечественной Войны или иных боевых действий;

- люди с инвалидностью 1-2 групп;

- ликвидаторы чернобыльской аварии;

- многодетные родители.

Помимо этого существуют некоторые ограничения на транспортные средства, являющиеся личной собственностью граждан и подлежащих льготному налогообложению. Так в разных регионах страны предъявляются свои требования к автомобилям и иным средствам передвижения, на которые распространяются определённые преференции или освобождение от уплаты налоговых выплат. Однако льготы предусмотрены лишь для одного средства передвижения: автомобиля или мотоцикла, и, если ветеран располагает несколькими авто, то за остальные ему придётся платить транспортный налог на общих для всех основаниях.

В столице по закону №33 от 09.07.2008 «О транспортном налоге» ограничения касаются мощности транспортного средства, подлежащего льготному налогообложению. Данный параметр не должен превышать 200 л.с. или 147,1 кВт.

Для автомобилей с большей мощностью предусмотрены выплаты по базовым ставкам без послаблений.

Льготы по транспортным налогам для военных пенсионеров и ветеранов труда не распространяются на воздушные и водные средства передвижения, мотосани и снегоходы.

Власти каждого региона вправе самостоятельно определять и утверждать льготы и полное освобождение от налоговых сборов для различных категорий граждан. Впрочем, федеральным законодательством предусматривается полное освобождение от уплаты транспортных налогов для владельцев автомобилей мощностью менее 100 л.с. в случае, если они получены гражданами через органы социальной защиты. Кроме того, данной привилегией пользуются собственники автомобилей, переоснащённых для передвижения инвалидов.

Статус ветерана труда и льготы по уплате налогов

Статус ветерана труда в Российской Федерации присваивается на протяжении двух десятилетий, он присуждается за трудовые и служебные заслуги, что предусматривает для граждан, получивших подобное звание, определённые льготы и некоторые материальные выплаты.

Решение о звании ветерана труда принимается органами социальной защиты на основании Федерального закона РФ №5-ФЗ и ст. №7 п. 2 Федерального закона №173-ФЗ “О трудовых пенсиях в Российской Федерации” от 17.12.2001 года, в которые гражданин при наличии соответствующих заслуг может обратиться с заявлением. В частности, претендовать на получение данного статуса способны пенсионеры:

- трудившиеся, будучи несовершеннолетними, в годы Отечественной Войны, женщины, имеющие общий трудовой стаж не менее 35 лет и мужчины с сорокалетним трудовым стажем;

- люди, получившие высокие звания на официальном уровне и награждённые орденами, медалями, знаками почёта, грамотами или благодарностями.

В некоторых областях страны предусмотрены местные ветеранские звания, что предполагает некоторые отличия в требованиях к кандидатам. Потому частично налоговые послабления для ветеранов принимаются как на федеральных, так и на региональных уровнях.

Привилегии в уплате налогов могут существенно повлиять на уровень жизни пенсионера в положительном смысле. Так, в 2018 году для ветеранов труда предоставляется:

- освобождение от уплат имущественных налогов;

- льготное налогообложение по земельным отчислениям;

- льготы по транспортному налогу, а так же некоторые денежные выплаты, которые, до определённых сумм, не предусматривают налогообложения, что предусмотрено ст.№ 56 Налогового кодекса.

Однако налоговое законодательство постоянно дорабатывается и потому претерпевает изменения, что отразилось на начислении транспортного налога. В частности, с 2016-го года стал действовать так называемый количественный фактор.

Так, по закону №33 от 09.07. 2008 года сниженные налоговые ставки или полное освобождение от уплаты данных отчислений предусмотрены лишь на один автомобиль, принадлежащий ветерану труда, при условии, что мощность транспортного средства не превышает 100 л.с. К тому же льготы по данному виду сборов определяются и принимаются региональными органами власти. Поэтому пенсионерам столицы и области нужно разобраться с тем, как в 2018 году ветераны труда должны оплачивать налог на машину в Москве и Московской области.

Оплата налогов на льготных основаниях

Если льготы предусмотрены, а транспортное средство полностью удовлетворяет требованиям на предоставление финансовых преференций, например, той же сниженной ставки налогообложения, то владелец вправе обратиться в налоговые органы с соответствующим заявлением, предоставив:

- основной документ гражданина Российской Федерации;

- документацию на автомобиль;

- пенсионное удостоверение.

Помимо облегчения налогового бремени в будущем при обращении в налоговую инспекцию, ветераны могут вернуть часть средств, выплаченных ранее без учёта льготных условий.

Однако без оформления соответствующего заявления граждане, претендующие на льготное налогообложение, не смогут воспользоваться предусмотренными региональными законами преференциями.

Налоговые поблажки – право, но не обязанность налогоплательщиков. Автоматически льготы не предоставляются. Потому желание воспользоваться предусмотренными законодательством преференциями в налогообложении должно исходить от гражданина, в частности, от ветерана труда.

Форма заполнения заявления не регламентирована, и оно может быть попросту составлено от руки и выслано в фискальные органы почтой или предъявлено при заполнении специального бланка, выданного налоговым инспектором по месту регистрации авто.

Гражданин может быть и пенсионером, и ветераном труда, однако претендовать на определённые льготы предоставлено право только по одному из имеющихся оснований, и льготное налогообложение возможно лишь на одно транспортное средство.

Понижение налоговой ставки – механизм уменьшения выплат

Льготное налогообложение предполагает сокращение налоговой ставки, то есть изменение величины, на которую она уменьшается при условии, что её размер не превышает пределы, установленные в законодательном порядке.

Так, нормативы налоговых выплат для владельцев личных автомобилей, мощность которых не превышает 100 л.с., устанавливаются федеральным законодательством. То есть регламентируется Налоговым Кодексом Российской Федерации.

Однако помимо этого принято различать следующие виды налоговых отчислений:

- местные;

- региональные;

- федеральные.

Причем здесь каждая из выплат облагается определённой ставкой.

Например, для федеральных налогов предполагаются одинаковые условия платежей.

Региональные налоговые отчисления определяются для каждого региона отдельно, так как зависят от условий жизни в тех или иных областях.

Местные налоговые выплаты устанавливаются для отдельных населённых пунктов и могут существенно отличаться друг от друга.

Размеры транспортных налогов устанавливаются законодательными органами регионов и варьируются в зависимости от условий жизни в том или ином федеральном округе.

Впрочем, ставки по налогу ограничены определёнными пределами: они не должны десятикратно превышать или быть ниже во столько же раз сумм, установленных Налоговым законодательством.

Кроме того, законом прописываются все показатели, благодаря которым начисляется транспортный налог, а также сроки отчислений и порядок подачи отчётной документации.

Льготное налогообложение для ветеранов труда

Согласно статистическим данным возраст ветеранов труда приближается к семидесяти пяти годам. В основном данная категория граждан является владельцами транспортных средств, мощность которых не превышает 150 л.с. Руководствуясь этими показателями, государственные структуры, ответственные за указанный вид платежей, установили определённый размер ставок по налоговым выплатам и проработали надлежащие льготы.

Например, налоговое законодательство предусматривает нормативы, благодаря которым граждане пенсионного возраста, являющиеся владельцами автомобилей мощностью менее 100 л.с., могут освобождаться от транспортных налоговых сборов. Подобными послаблениями могут воспользоваться и ветераны труда.

Пенсионеры с особым статусом, имеющие в собственности более мощные транспортные средства, обязаны выплачивать транспортные налоги, однако ставки для данного вида отчислений устанавливаются каждым регионом в отдельности.

Льготы по транспортному налогу для ветеранов труда в Москве

Несмотря на то, что ветераны труда не упомянуты в 28 главе части второй Налогового Кодекса РФ, а статья 14 регламентирует транспортные налоговые сборы как региональные, жители столицы могут рассчитывать на некоторое снижение ставок. Для того, чтобы рассчитать размер выплаты, следует умножить величину ставки на объём двигателя транспортного средства.

Впрочем, льготные условия налогообложения транспортных средств, независимо от региона, сохраняются в случаях:

- когда в собственности имеется автомобиль или иное транспортное средство мощностью до 100 л.с., взимание транспортного налога не предусмотрено;

- если мощность автомобиля выше нормы, установленной законом, налог выплачивается лишь за лошадиные силы, превышающие данный параметр;

- если владелец, претендующий на льготное налогообложение, располагает двумя транспортными средствами мощностью менее 150-ти л.с., он может выбрать различные варианты оплаты транспортного налога.

Так, предусмотрена уплата налоговых отчислений с каждой из машин как с авто с мощностью более 100 л.с., или произвести выплаты 10% от общей базы налогообложения с каждого транспортного средства.

Основанием для этого является Налоговый кодекс под редакцией Федерального закона № 110-ФЗ от 24.07.2002 года.

Приоритетной категорией пенсионеров являются ветераны Отечественной Войны, которые имеют возможность пользоваться льготными условиями налогообложения, принятыми на федеральном уровне, тогда как льготные условия по уплате транспортных налогов для ветеранов труда утверждаются на региональном уровне, что регламентировано Налоговым Кодексом.

Разрешение на использование всех льгот, предусмотренных региональными законодательными органами, граждане могут получить в социальных фондах, куда необходимо предъявить официальные документы для предоставления щадящего режима налогообложения, в частности, удостоверение ветерана труда.

Процедура оформления льгот по налогам на транспортное средство предусматривает:

- посещение налоговой службы;

- составление соответствующего заявления с учётом предъявляемых требований;

- предоставление копии основного документа и удостоверения ветерана труда.

Несмотря на то, что подача заявления предполагает личное присутствие гражданина и предъявление данной документации, возможно оформление льгот через представителя, а также отправка пакета документов заказным письмом с обязательной описью вложений, что позволит избежать недоразумений.

Главным документом, подтверждающим право гражданина на пользование налоговыми льготами, для ветеранов труда является удостоверение.

Так, оформив документацию на предоставлении преференций единожды, у ветерана труда не будет необходимости в ежегодном подтверждении права на получение налоговых льгот на транспортное средство.

К тому же не облагаются транспортным налогом:

- автомобили со специальным оснащением, которыми пользуются люди с ограниченными возможностями;

- транспортные средства, полученные от органов социальной защиты;

- авто с мощностью двигателя до 100 л.с., средства передвижения, числящиеся в угоне.

Льготы по транспортному налогу для ветеранов труда в Московской области

Перерасчёт налоговых показателей и ставок, а также предоставление льготных условий налогообложения может производиться ежегодно. В частности, в 2018 году для ветеранов труда Московской области ставка транспортного налога на один автомобиль уменьшена на 50%.

Кроме того, некоторыми специалистами прогнозируется скорая отмена транспортных налоговых выплат в связи с низкой собираемостью средств от данных начислений, что предполагает появление иных налоговых поступлений от автовладельцев в региональные бюджеты. Например:

- различные надбавки за стоимость горючего, которым заправляется транспортное средство;

- сборы на автомобили, учитывающие длительность их эксплуатации и экологический класс транспортных средств, так как транспортный налог взимается с автовладельцев за использование дорожного полотна и, следовательно, средства на его ремонт должны поступать в казну регулярно.

При этом в 2018 году ветераны труда пока еще платят транспортный налог в Москве. Потому владельцам авто независимо от статуса необходимо следить за изменениями в законодательстве, что позволит избежать неприятностей с фискальными органами.

avtopravil.net

категории льготников, льготы в 2017 году, как оформить пенсионеру и инвалиду

Автомобиль Януар

Автомобиль ЯнуарРегулярный взнос от всех владельцев транспортных средств, это обязательство, исходя из сведений налогового законодательства.

Но для некоторых слоев населения, по разным жизненным обстоятельствам, данное бремя не под силу оплачивать.

Поэтому они могут рассчитывать на льготы по транспортному налогу.

В Москве порядок и сроки осуществления платежей остались неизменными.

Но кто вправе получить привилегии и как их оформить? Попробуем разобраться.

Навигация по статье

Льготы на налог за транспорт в 2017 году

Главной налоговой льготой для владельцев авто в 2017 году является освобождение от обязательных взносов на продолжении действия юридической значимости документации, подтверждающей предоставление особого налогового режима.

Льгота может распространяться исключительно на один автомобиль, принадлежащий лицу, имеющему права на льготу.

Примите к сведению! Если ваш автомобиль угнали, а у вас на руках имеется протокол, подтверждающий возбуждение уголовного дела, освобождение от налога, изымаемого с владельцев транспортных средств, не снимается.

В 2017 году правительство РФ не планирует вносить каких-либо поправок в налоговый кодекс, в том числе, и по налогу за транспорт.

Нормативная база НК РФ регламентирует право регионов на повышение минимального размера налога на движимую собственность с учетом года выпуска и класса автомобиля.

Кто может рассчитывать на льготу в столице

Москва предоставляет скидки по налогообложению владельцев авто следующим категориям граждан:

- Обладатели военного ордена СССР(Славы трех степеней) и граждане с высшей степенью отличия СССР и России.

- Граждане, проживавшие по резидентской карточке на ограниченных территорий в свободной экономической зоне «Зеленоград» с особым юридическим статусом. Скидки оформляются на 5 лет.

- Организации, занимающиеся пассажирскими перевозками, кроме компаний, оказывающих услуги с оплатой по таксометру.

- Лица, являющиеся усыновителями и опекунами детей-инвалидов.

- Категория лиц, принимавших участие в Великой Отечественной войне.

- Граждане, получившие инвалидность при выполнении боевых задач, поставленных вооруженными силами СССР и РФ.

- Граждане с инвалидностью первой и второй группы.

- Собственники транспортных средств с мощностью силового агрегата (двигателя) не более 70 л. с.

- Узники фашистских застенков.

- Лица, пострадавшие во время или вследствие аварии на атомной электростанции Чернобыля.

- Отец или мать семьи с тремя или более детьми.

- Граждане, пострадавшие после аварии на предприятии по производству ядерного оружия и изотопов(«Маяк») или вследствие радиоактивного загрязнения реки Теча.

- Граждане, получившие поражающее ионизирующее излучение, ставшие инвалидами, после участия в комплексных операциях по проверке оружия массового поражения (ядерное или атомное).

Как оформить льготу пенсионеру

Транспортный налог для пенсионеров

Транспортный налог для пенсионеровМинимальный размер налога на авто и привилегии гражданам определяются на региональном уровне.

Но есть ли налоговые социальные льготы по транспортному налогу в Москве для пенсионеров?

Некоторые субъекты РФ, в том числе и столица, предоставляют скидки по налогам пенсионерам, имеющим личное транспортное средство.

Для того чтобы воспользоваться преимуществами, пенсионеру необязательно изучать налоговый кодекс.

Все необходимые сведения он может получить у сотрудников налоговой службы.

Потребуется подать заявление в НС и изложить следующие сведения:

- Основания для получения льгот или уменьшения суммы на транспортный налог.

- Информация об автомобиле (вид, марка, год выпуска).

- Регистрационный номер транспортного средства.

- Количество автомобилей, находящихся в собственности.

К заявлению необходимо приложить документы, подтверждающие право на льготу (пенсионное удостоверение). За пенсионером остается право определить для себя наиболее выгодную льготу.

Важно знать! Право на сдачу документов для оформления льготы сохраняется в течение 36 месяцев, со дня возникновения льготных прав.

Льготы инвалидам

Налоговые послабления для инвалидов

Налоговые послабления для инвалидовКакие льготы по транспортному налогу в Москве для инвалидов?

Довольно часто задаваемый вопрос среди граждан столицы.

Все скидки и льготы по транспортному налогу инвалидам регулируются местным управлением.

В одних регионах такие привилегии присутствуют, в других ― вообще не предусмотрены.

Помимо столицы, скидки инвалидам предоставляются в следующих регионах и областях:

- Ленинградская

- Краснодарский край

- Липецкая

- Воронежская

- Нижегородская

- Самарская

- Саратовская

- Крым

Льготы действуют для граждан, получивших инвалидность первой и второй группы. В Москве и области граждане с социальной недостаточностью, требующие защиты и помощи от государства (1 и 2 группа инвалидности) полностью освобождены от налоговых взносов за транспорт.

Что касается больных с инвалидностью третьей группы, проживающих в Московской области, они гарантировано получают 50% скидку. В самой столице данная льгота для этой категории граждан не действует.

Помните, льгота по транспортному налогу в Москве не всегда идентична со скидками других регионов.

Поэтому, чтобы узнать о своих правах и привилегиях касательно налога на транспорт необходимо обратиться в налоговую службу своего города, где вам дадут исчерпывающий ответ на возникшие вопросы.

О том, кто имеет налоговые льготы на транспорт, можно узнать из видеоматериала:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

vyborprava.com

Транспортный налог для пенсионеров в 2018 году в Москве и Московской области

Всё чаще последнее время можно встретить людей солидного возраста за рулём собственного автотранспортного средства. Уже никого не удивит дама в возрасте, едущая за покупками на авто или солидный пенсионер, который добирается на свой садовый участок не на электричке, а на своём автомобиле. В нашей стране любой владелец автотранспортного средства должен платит налоговый сбор, и пенсионеры являются такими же полноправными налогоплательщиками. Поэтому каждый житель столицы должен знать, какой транспортный налог для пенсионеров в 2018 году в Москве и Московской области.

Закон о налоговом сборе

Налоговым сбором на транспорт облагаются все собственники автотранспортных средств не зависимо от возраста и социального статуса. Эти денежные средства направляются на обустройство дорожной инфраструктуры. При этом дорожный налоговый сбор является региональным и собранные средства идут в местный бюджет.

Какие средства подлежат налогообложению

Российские законы чётко регламентируют правила и перечень транспортных средств, за которые собственники обязаны заплатить налоговый сбор:

- наземные транспортные средства;

- водный транспорт;

- воздушный транспорт.

Какие категории не облагаются налоговым сбором

Закон предусматривает некоторые условия, при которых налоговый сбор не уплачивается пенсионерами Москвы и Московской области:

- автотранспортные средства, которые были выделены пенсионеру-инвалиду социальной службой;

- легковые автотранспортные средства, мощность которых составляет менее сотни лошадиных сил;

- автомобили, которые были угнаны и находятся в официальном розыске;

- весельные лодки;

- моторные лодки, при условии, что мощность двигателя менее пяти лошадиных сил.

Как начисляется налоговый сбор на автотранспорт

Специально просчитывать налоговый сбор на автотранспортное средство нет необходимости. После покупки авто, собственник проходит регистрацию ТС в отделение ГИБДД, все необходимые данные подаются в налоговый орган, где и проходит автоматическое начисление налогового сбора. Налоговый сбор зависит от следующих характеристик транспортного средства:

- вид;

- мощность двигателя;

- срок владения автотранспортным средством;

- стоимость автомобиля;

- число собственников.

Письмо-уведомление о сумме налогового сбора посылается на адрес фактического местожительства собственника. Оплатить налоговый сбор владелец обязан не позднее 1 декабря текущего года. При этом каждый регион имеет право передвинуть дату в наименьшую сторону.

Скидки на налоговый сбор для пенсионеров столицы и области

Правительство Москвы и области предусмотрело некоторые льготы для пенсионеров. При этом полностью освобождены от уплаты налогового сбора на автотранспортное средство следующие категории лиц пенсионного возраста:

- герои России и СССР;

- пенсионеры, имеющие инвалидность 1 и 2 группы;

- Ветераны ВОВ;

При этом освобождение от уплаты действует только на одну единицу автотранспортного средства, мощность которого не выше 200 лошадиных сил.

Лица, проживающие в Москве и области, получавшие пенсию по возрасту, имеют право претендовать на льготы по начислению налогового сбора на автотранспортные средства. Скидка в 50% от стоимости налогового сбора предусмотрена пенсионерам 3 группы инвалидности.

Как оформит льготу на уплату налогового сбора

Чтобы оформить льготу необходимо предоставить в налоговый орган следующие документы:

- паспорт пенсионера и копию всех страниц документа;

- ИНН копию и оригинал;

- паспорт автотранспортного средства и его копию;

- документ, подтверждающий право получения льготы;

- военный билет, при его наличии.

Стоит сказать, что предъявить пакет документов в налоговый орган можно несколькими способами:

- личное посещение налогового учреждения по месту прописки;

- через официальный сайт налогового органа, предварительно нужно пройти регистрацию;

- отправить документы заказным письмом.

При этом к документам понадобится заполнить соответствующее заявление на получение льготы. Оно будет рассмотрено в течение 10 рабочих дней, обычно процесс проверки и рассмотрения заявления составляет около недели.

Очень важно знать, что если автотранспортное средство зарегистрировано в другом регионе, а пенсионер-льготник проживает в столице, то ему также необходимо обращаться за льготами в налоговый орган по месту прописки.

Как правильно заполнить заявление

Часто налоговые органы отказывают столичным пенсионерам в предоставлении льготы на уплату автотранспортного налогового сбора из-за неправильно заполненного заявления. Поэтому необходимо чётко соблюдать правила его заполнения:

- указать личные данные пенсионера;

- паспортные данные;

- номер ИНН и дату его выдачи;

- полный адрес проживания;

- номер контактного телефона;

- полная информация об автотранспортном средстве: вин-код, марка, модель, регистрационный номерной знак;

- полный перечень приложенных документов и их количество.

В конце документа ставится дата заполнения и подпись пенсионера. Важно знать, что заявление должно быть заполнено лично лицом, претендующим на льготы или его доверенным лицо. При этом нужно доверенному лицу иметь нотариально заверенную доверенность.

Образец заявления можно скачать на нашем сайте по ссылке ниже или на официальном сайте налогового органа. Документ заполняется в двух экземплярах. Один экземпляр отдаётся в налоговый орган, второй остаётся у пенсионера. При этом сотрудник налоговой службы обязан поставить на нём отметку о том, что получил экземпляр заявления и все необходимые документы.

Важно

Прежде чем рассчитывать на какие-либо льготы необходимо знать, что не все пенсионеры могут их получить. Льготы на автотранспортный налоговый сбор является региональным решением местных властей, поэтому не все пенсионеры могут рассчитывать на его. Так же важно понимать, попадает ли пенсионер под данную категорию или нет.

Очень важно помнить, что налоговый сбор нужно оплатить до декабря текущего года, при этом оплата начисляется за прошедший налоговый период. Неоплата налога может привести к дополнительным затратам налогоплательщика:

- дополнительное штрафное взыскание;

- начисление пеней на задолженность;

- арест имущество собственника автотранспортного средства до полного погашения задолженности;

- запрет выезжать в другие государства;

- арест банковских счетов.

Свою задолженность перед налоговой службой можно проверить самостоятельно, причём многие юристы советуют это делать ежегодно, чтобы не попасть в неловкую ситуацию, так как часто письма не доходят до своих адресатов. Для этого нужно зарегистрироваться на сайте Госуслуг — внести личные данные, контактные телефоны, адрес электронной почты. Внести данные паспорта, ИММ и СНИЛСа. Затем перейти на вкладку налоговой задолженности и начать кнопку для получения услуги. Если вы обнаружили неоплаченный налоговый сбор, лучше сразу его оплатить. Оплату произвести можно на этом же портале при помощи карты любого банка. Оплата происходит моментально и при необходимости с сайта можно распечатать квитанцию об оплате задолженности.

В заключение хотелось бы добавить, что налоговые сборы — необходимая часть жизни любого собственника автотранспортного средства. И с их оплатой лучше не затягивать, ведь это принесёт только еще большие расходы.

lawcars.ru

Налоговые льготы для пенсионеров по транспортному налогу

Транспортный налог – это один из региональных налогов и регулируется Налоговым Кодексом РФ, а также региональным законодательством, действующим на территории каждого субъекта РФ.

Платят ли пенсионеры транспортный налог? Этот вопрос волнует многих наших соотечественников пенсионного возраста. По транспортному налогу для них существуют льготы, но право на них, как и порядок получения, определяется региональным законодательством.

Чтобы узнать размер и порядок получения льготы на транспортный налог, гражданину придется обратиться в налоговую инспекцию по месту жительства. Там он сможет получить подробные разъяснения относительно возможности начисления льготы на транспортный налог пенсионерам. Размер льготы может отличаться в зависимости от технических характеристик авто и количества машин, имеющихся у пенсионера.

Обычный порядок получения льготы пенсионерам по транспортному налогу предполагает подачу заявления, в котором гражданин указывает, какую именно льготу он желает получить. В заявлении нужно указать основания, дающие заявителю права на льготу:

- статус пенсионера;

- точную ссылку на региональный закон о предоставлении льготы на транспортный налог.

Кроме того, необходимо указать марку и модель транспортного средства и его регистрационный номер. К заявлению гражданину следует приложить копию своего пенсионного удостоверения.

Насколько сильно региональное законодательство может отличаться в области начисления льгот пенсионерам, покажут следующие примеры.

В Москве налоговые льготы для пенсионеров по транспортному налогу не предоставляются. В 2016 году в закон г. Москвы от 09.07.2008 N 33 «О транспортном налоге» были внесены поправки, по которым на эти льготы могут рассчитывать только многодетные семьи.

В Санкт-Петербурге пенсионеры могут не платить транспортный налог за одно ТС, зарегистрированное на пенсионера, если:

- легковой автомобиль был выпущен в Российской Федерации или в СССР до 1991 года и имеет мощность до 150 л/с включительно;

- ТС является катер, моторная лодка и т.п. (за исключением гидроциклов, яхт, парусно-моторных судов) и имеет мощность до 30 л/с включительно.

В Новосибирске пенсионеры могут не платить транспортный налог за мотоциклы и мотороллеры мощностью до 40 л/с. Для легковых автомобилей их скидка составляет 20%, для иных самоходных транспортных средств размер льготы составляет 5%.

Из приведенных примеров становится ясно, что региональные власти могут на собственное усмотрение определять размер и условия для начисления налоговых льгот вплоть до их полной отмены.

Практикуется ли освобождение от обязанности платить транспортный налог?

Согласно п.2 ст. 358. НК РФ налогоплательщик может не платить транспортный налог, если является владельцем:

- весельной лодки;

- моторной лодки мощностью до 5 л/с;

- легкового автомобиля, оборудованного для инвалида;

- легкового автомобиля мощностью до 100 л/с, приобретенного органами социальной защиты.

Владельцы эти ТС освобождаются от уплаты транспортного налога полностью.

Изменения законодательства об уплате транспортного налога

Сейчас в Государственной Думе рассматривается законопроект, по которому возможна отмена транспортного налога. Но пока данный закон не принят, действуют положения федерального и регионального законодательства.

Итак, подведем итоги. В настоящий момент:

- перечень категорий граждан, имеющих право на льготы при уплате налога на транспорт, регулируется региональным законодательством;

- узнать о своих правах пенсионеры могут в налоговой инспекции;

- для получения льготы им требуется собрать необходимый комплект документов и подать заявление в налоговую службу по месту жительства;

- если ТС пенсионера входят в перечень, содержащийся в п.2 ст. 358 НК РФ, то об уплате транспортного налога гражданин может не беспокоиться.

librax.ru

Платят ли пенсионеры транспортный налог или нет

Платят ли пенсионеры транспортный налог? Данный вопрос волнует многих лиц пожилого возраста, которые владеют собственным автомобилем.

Для того чтобы ответить на этот вопрос, необходимо подробно разобраться в налоговом законодательстве и рассмотреть процедуру уплаты данного вида государственной пошлины.

Определение

Стоит все-таки ответить на вопрос, платят ли пенсионеры транспортный налог или нет. Итак, транспортный налог — один из видов государственных пошлин, которые вносятся в бюджет Российской Федерации. Его обязаны погашать все те, кто владеет автомобилем и является лицом, на который он зарегистрирован.

Обязаны платить этот вид государственной пошлины как частные лица, которые владеют автомобилем, так и различные предприятия, которые нуждаются в транспортном средстве для ведения собственного бизнеса.

Для этих двух категорий условия выплаты налога несколько различаются. Главное различие заключается в том, что обязанность за нахождение суммы выплат для физических лиц берет на себя налоговая служба, а для организаций и предприятий — они сами.

Транспортный налог относится к перечню региональных выплат. Иными словами, размер ставки для оплаты транспортного налога и ее условия устанавливаются каждым субъектом Российской Федерации самостоятельно.

Условия оплаты для пенсионеров

Рассмотрим транспортный налог непосредственно для такой категории граждан, как пенсионеры. Во многих случаях их относят к льготникам и представляют различные социальные пакеты. Как же дела обстоят с транспортным налогом?

Уже было упомянуто выше, данный вид налога относится к региональным. Все условия его оплаты регулируются субъектами Российской Федерации.

Они устанавливают и список граждан, которые относятся к льготникам. Что касается пенсионеров, то не во всех регионах они получают более выгодные условия для погашения государственных пошлин.

Рассмотрим в отдельности некоторые субъекты Российской Федерации и установленные в них правила оплаты транспортного налога для лиц пенсионного возраста.

Москва и Московская область

Освобождены ли от уплаты транспортного налога пенсионеры, проживающие в Москве? В столице Российской Федерации, к сожалению, пенсионеры не относятся к категории лиц, которые получают льготы на транспортный налог.

Пожилые люди платят этот вид государственной пошлины в полном объеме независимо от возраста. Эти правила регламентированы Федеральным законом города Москвы «О транспортном налоге», который был принят в 2008 году.

Санкт-Петербург

Следующий крупный город, который будет рассмотрен в этой статье, — Санкт-Петербург. В нем правила оплаты этой государственной пошлины для пожилых граждан более выгодны.

Существует два вида льгот для пенсионеров в этом регионе — полное освобождение от налоговых обязательств или значительное уменьшение суммы налога.

Для того чтобы полностью избавиться от налоговых обязательств, необходимо, чтобы транспортное средство соответствовало следующим требованиям:

- Транспортное средство должно быть выпущено в СССР не позднее 1991 года. К тому же его мощность не должна превышать 150 лошадиных сил. Для того чтобы перевести мощность из Ватт в лошадиные силы и наоборот, воспользуйтесь специальными калькуляторами.

- Водные транспортные средства, которые зарегистрированы на пенсионеров, должны обладать мощностью не более 30 лошадиных сил.

Во всех остальных случаях возможно только уменьшить размер налога.

Новосибирск

И последний регион — Новосибирск. В этом субъекте принято уже 3 вида льгот для пенсионеров. Рассмотрим каждый из них в отдельности.

Пенсионеры, как и в Санкт-Петербурге, могут полностью избавиться от всех налоговых обязательств за использование транспортного средства.

Но условия выполнения этой операции несколько отличаются. Только мотоциклы и мотороллеры могут избавить лицо пенсионного возраста от необходимости внесения в бюджет страны государственной пошлины. Важным пунктом является мощность. Она не должна превышать 40 лошадиных сил.

Второй вид льгот — уменьшение транспортного налога на 20%. Под этот вид льгот попадают маломощные легковые автомобили, которые зарегистрированы на пожилых людей. Их мощность не должна превышать 150 лошадиных сил.

Наконец, все остальные виды транспортных средств, которые находятся во владении пенсионеров, позволяют получить им льготу в размере 5% от всей суммы государственной пошлины.

Исходя из всех изложенных выше данных, можно с уверенностью сказать, что условия оплаты транспортного налога для данной категории граждан могут значительно различаться в зависимости от региона их проживания. Для каждого конкретного случая нужно уточнять все подробности, особенно — перечень льготников.

Подробнее о транспортном налоге для пенсионеров можно узнать здесь:

Расчет транспортного налога для пенсионеров

Если по закону пенсионер не освобождается от уплаты налога, но получает некоторую компенсацию, которая позволяет уменьшить его размеры, то для начала необходимо рассчитать сумму налога без учета льгот. Потом уже полученную сумму можно умножать на определенный процент.

Для пенсионеров налоговые органы значительно упрощают процедуру уплаты транспортного налога. Они берут все обязанности по расчету государственной пошлины на себя. Для этого используется специальная формула, которая состоит из следующих компонентов:

- Налоговая ставка, установленная в конкретном регионе Российской Федерации.

- Налогооблагаемая база.

- Срок владения автомобилем.

- Повышающий коэффициент.

Рассмотрим каждый их этих компонентов поподробнее.

Налоговая ставка

Налоговая ставка — очень важный компонент при расчете размера налога. Он во многом определяет, какую именно сумму пенсионер и любое другое физическое лицо будет оплачивать в бюджет Российской Федерации.

Каждый субъект государства может варьировать размер этого компонента. Для проведения данной операции учитывают следующие факторы:

- Мощность двигателя транспортного средства.

- Год выпуска.

- Категория автомобиля.

- Вместительность.

Несмотря на относительную самостоятельность субъектов РФ в отношении со ставкой, существуют некоторые ограничения. Ставка не может изменяться более чем в 10 раз от установленной нормы.

Налогооблагаемая база

Налогооблагаемая база — рыночная стоимость объекта налогообложения. Но в нашем случае она обозначает не стоимость транспортного средства, а количество лошадиных сил его двигателя.

Срок владения автомобилем

Как ни странно, данный фактор очень важен для определения размера налога. Чем больше пенсионер владеет своим автомобилем, тем меньше он должен вносить в государственный бюджет.

Коэффициент

Коэффициент — дополнительный компонент, который напрямую зависит от года выпуска автомобиля и его стоимости. Зачастую он и вовсе не учитывается при нахождении налога.

Калькулятор по регионам

grazhdaninu.com