Транспортный налог для пенсионеров: какие есть скидки и льготы

Платят ли пенсионеры транспортный налог

Транспортный налог в России по закону платят все владельцы транспорта: машины, мотоцикла, мотороллера или автобуса. Исключение — владельцы легковых машин, специально оборудованных для инвалидов. Такие машины иногда выдают органы соцзащиты, мощность двигателя не должна превышать 100 л. с.

Пенсионеры тоже обязаны платить транспортный налог, но во многих регионах для них действуют льготы.

Каковы налоговые льготы для пенсионеров

Федеральных льгот нет. Гражданин платит налог в бюджет региона, в котором зарегистрирована машина. Поэтому региональным властям разрешили самостоятельно устанавливать ставки транспортного налога и предусматривать льготы.

Региональные льготы различаются. Региональные думы и законодательные собрания, как правило, полностью отменяют транспортный налог для трех основных категорий граждан:

- Герои СССР и РФ,

- ветераны Великой Отечественной войны,

- инвалиды первой и второй группы.

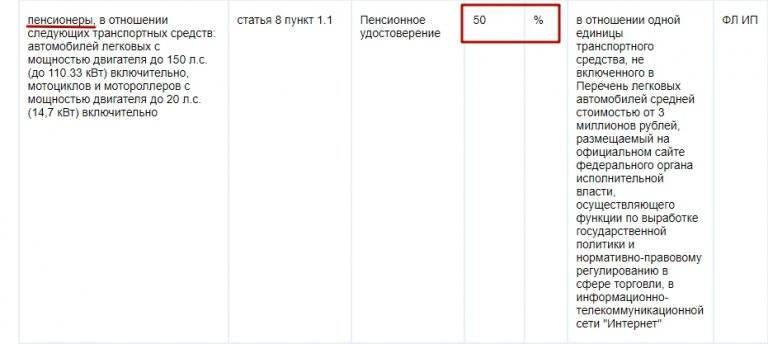

Льготы для пенсионеров установили не в каждом регионе. Иногда пенсионное удостоверение дает право сэкономить только 50% от налога и почти всегда есть условие, например, что у машины должен быть двигатель не мощнее 100 л. с.

Таблица транспортного налога для пенсионеров в регионах РФ

Какие еще транспортные средства пенсионеров облагаются налогом

Объектом налогообложения считаются:

- машина и микроавтобус;

- мотоцикл и мотороллер;

- моторная лодка, парусное судно, катер, яхта;

- снегоход, мотосани, гидроцикл.

Какие документы нужны для оформления льготы

Освобождение от транспортного налога по закону предоставляют автоматически. Пенсионный фонд сам сообщит в ФНС, что плательщик — пенсионер, и налог взиматься не будет или дадут скидку. Но если вам продолжают приходить уведомления, соберите пакет документов в налоговую.

Потребуются документы:

- заявление о предоставлении льготы по форме ФНС,

- гражданский паспорт,

- свидетельство ИНН,

- пенсионное удостоверение.

Образец заявления доступен в первом приложении к приказу ФНС

Как пенсионеру получить льготу

Подать заявление пенсионер может одним из способов:

- лично в отделении налоговой,

- через личный кабинет на сайте ФНС,

- через МФЦ. Если рядом с вами есть центр «Мои документы», обратитесь в него — МФЦ примет заявление и передаст в налоговую.

- заказным письмом,

- через представителя по доверенности.

Налоговая рассмотрит заявление за 30 дней и уведомит, что льготу решили предоставить или в ней откажут.

Когда пенсионерам нужно платить транспортный налог

Если в вашем регионе нет льгот или есть только скидка, вы платите налог, как все автомобилисты — ежегодно. Уведомления приходят в бумажных письмах по почте или в личный кабинет на сайте ФНС.

Транспортный налог за прошлый год

по закону нужно оплатить до 1 декабря текущего года. В уведомлении есть реквизиты для

перечисления денег и QR-код для быстрой оплаты через банк.

Что будет, если забыл заплатить налоги

Штраф. За неуплату налогов ФНС назначает штраф — 20% от суммы. Если докажет, что автовладелец умышленно проигнорировал требование, штраф вырастет до 40% суммы. Налоговая может взыскать эту сумму через суд.

Пени. За каждый день просрочки дополнительно назначат пени — 1/300 от ставки рефинансирования на день уплаты налога.

Как вовремя получать уведомления о начислении транспортного налога

Чтобы получать уведомления вовремя, воспользуйтесь сервисом «Автоналоги». Введите свой ИНН и электронную почту и нажмите «Проверить налоги» — мы будем заранее присылать вам информацию о задолженности.

Запомнить

- По общему правилу пенсионеры обязаны платить транспортный налог, как и другие автовладельцы. Но в большинстве регионов для них есть льготы.

- Налог обычно не платят ветераны, Герои СССР и РФ, инвалиды. Для обычных пенсионеров тоже часто отменяют

налог или дают скидку.

- Чтобы оформить льготу, по закону ничего делать не нужно. Но если уведомления все же приходят, заполните заявление и подайте с документами в налоговую. Ответ придет через 30 дней.

- Если в регионе транспортный налог для пенсионеров не отменили полностью, не забывайте платить его до 1 декабря. Подпишитесь на уведомления на «Автоналогах».

Россиянам напомнили, кто может не платить транспортный налог

МОСКВА, 18 янв — ПРАЙМ. В России некоторые категории лиц могут быть освобождены от уплаты транспортного налога. Как напоминает портал avto.ru, как сами налоговые льготы, их размер, так и категории граждан, которые могут на них рассчитывать, устанавливаются по большей частью региональными властями.

Автомобилистов предупредили о новом ограничении с 1 февраля

На федеральном уровне от уплаты транспортного налога освобождены только владельцы легковых машин, специально оборудованных для использования инвалидами, а также автомобили с мощностью двигателя менее 100 лошадиных сил, полученные через органы соцзащиты.

Что касается регионов, то издание приводит пример Москвы. В столице могут не платить транспортный налог:

- Герои Советского Союза, Герои РФ, граждане, награждённые орденом Славы трёх степеней.

- ветераны и инвалиды ВОВ

- ветераны и инвалиды боевых действий

- инвалиды I и II групп

- бывшие несовершеннолетние узники концлагерей, гетто и других мест принудительного содержания, которые были созданы фашистами и их союзниками в период Второй мировой войны.

- один из родителей (усыновителей), опекун, попечитель ребёнка-инвалида,

- владельцы «малолитражек», автомобилей с мощностью двигателя до 70 лошадиных сил включительно. Но в этом случае льгота распространяется только на один автомобиль.

- один из родителей (усыновителей) в многодетной семье,

- граждане, имеющие право на получение социальной поддержки,

- россияне, принимавшие участие в составе подразделений особого риска непосредственное в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах,

- граждане, получившие или перенёсшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику,

- один из опекунов инвалида с детства, признанного недееспособным по суду,

- лица, имеющие транспортные средства, оснащённые исключительно электрическими двигателями.

Поясняется, что льгота предоставляется физлицам только на одно зарегистрированное на них транспортное средство.

В случае, если во владении находится автомобиль с мощностью двигателя более 200 л.с., то льгота распространяется только на одну группу — родители многодетных семей.

Как рассчитывают транспортный налог для пенсионеров в 2021 году

Платят ли пенсионеры транспортный налог? В какой сумме? Есть ли возможность уменьшить размер платежа или избежать налогового бремени? О нюансах расчета налога на транспорт для пенсионеров Федеральному агентству новостей рассказала юрист, член Международной ассоциации русскоязычных адвокатов Лара Базоева.

По закону плательщиками данного сбора признаются лица, на которых зарегистрированы транспортные средства. Если пенсионер владеет автомобилем, на него распространятся действие налогового законодательства. Даже если он не пользуется машиной, давно отдал ее детям, не садится за руль по состоянию здоровья, но в органах ГИБДД есть данные, что ему принадлежит авто, налог платить придется.

«Федеральные льготы положены всем пенсионерам России, — заметила Базоева. — Речь идет о льготах по оплате коммунальных услуг, об уменьшении налоговой нагрузки по недвижимому имуществу, покупке проездных билетов для пенсионеров на городской транспорт, оплате лекарственных препаратов и других видах социальной помощи. Этот перечень общий для всех регионов страны. Но существуют и региональные льготы, к которым и относится транспортный налог. В силу того, что он отнесен к ведению местных властей, право на данную льготу и порядок ее использования определяются законами того субъекта РФ, в котором гражданин проживает».

От чего зависит размер налога на автомобиль для пенсионеров

Несмотря на то, что налоговый кодекс не исключает людей пенсионного возраста из категории плательщиков транспортного налога, закон позволяет региональным властям вводить для них послабления.

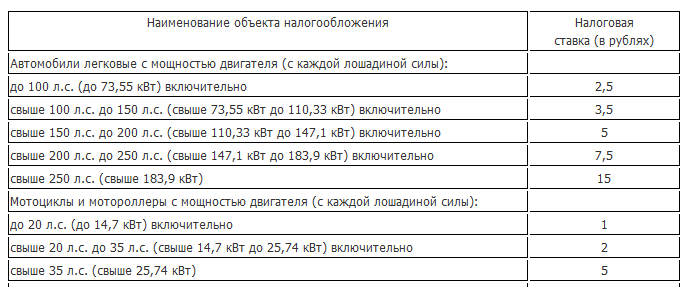

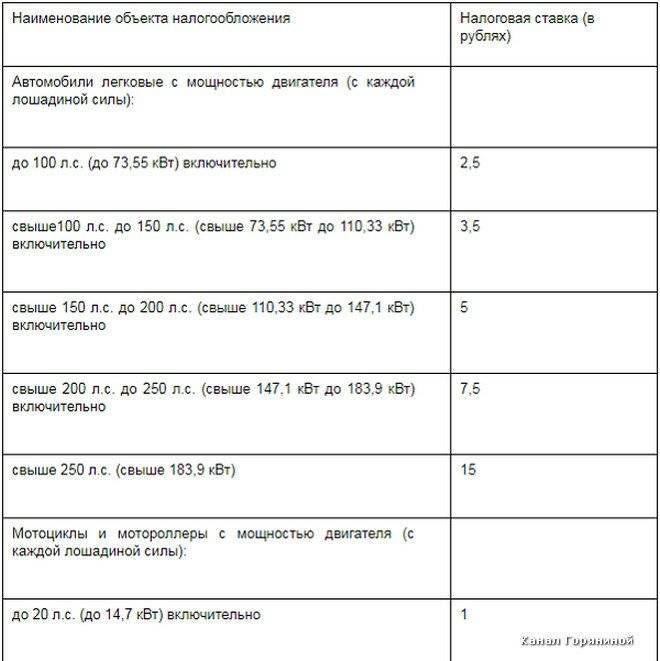

При расчете налога учитывается, какой именно автомобиль в собственности у гражданина. Чем старше машина и чем «слабее» ее двигатель, тем ниже будет сумма платежа.

По закону региональные власти могут использовать пониженные ставки при расчете сумм для владельцев авто с небольшой мощностью двигателя — до 150 л.с., и даже полностью отменить для них налоговое бремя. Однако упразднить транспортный налог вряд ли возможно, так как он служит важным источником пополнения местных бюджетов и должен направляться на ремонт и обслуживание дорожной сети.

Где узнать о льготах пенсионерам по налогу на автомобиль

Так как в каждом регионе существуют свои льготы и нормы расчета налога, чтобы получить актуальную информацию, пенсионеру необходимо обратиться в органы соцзащиты, МФЦ или администрацию по месту жительства. Также ответить на вопросы о расчете и льготах могут сотрудники местной налоговой службы.

Также ответить на вопросы о расчете и льготах могут сотрудники местной налоговой службы.

Если есть возможность воспользоваться электронными сервисами, можно зайти на официальный сайт ФНС. Там есть раздел справочной информации о налогах и льготах и налоговый калькулятор, с помощью которого можно рассчитать сумму платежа с учетом послаблений, действующих в конкретном регионе.

Однако важно понимать, что сведения, которые предоставляются в открытом доступе на сайтах, носят рекомендательный характер. Если вы хотите получить официальную информацию из первых рук, обращайтесь с письменным заявлением в местную администрацию или в отделение ФНС по месту жительства.

«После обращения с письменным заявлением вам будут обязаны предоставить письменный ответ со ссылками на закон, — уточнила Базоева. — В случае если кто-то скажет, что вам льготы не положены, этот ответ может очень пригодиться».

Как рассчитать налог на машину пенсионерам

Самостоятельно рассчитывать ничего не нужно. Это делают налоговики, которые ежегодно рассылают налогоплательщикам уведомления. Документ приходит по почте или появляется в электронном виде в личном кабинете гражданина на сайте ФНС.

Это делают налоговики, которые ежегодно рассылают налогоплательщикам уведомления. Документ приходит по почте или появляется в электронном виде в личном кабинете гражданина на сайте ФНС.

Для расчета в налоговой используют данные об имуществе граждан, которые поступают из государственных инстанций. Сведения об автомобилях предоставляют органы ГИБДД. Если пенсионер купил авто или продал, информация об этом оперативно придет в местную налоговую службу, уведомлять об этом налоговиков специально не нужно.

А вот если гражданин получил льготу, например, ему была установлена инвалидность или присвоен другой социальный статус, который дает право на налоговые послабления, об этом стоит уведомить ФНС, чтобы сумму налога оперативно пересчитали.

Уведомление с размером платежа должно поступить минимум за месяц до конечной даты оплаты, а это 1 декабря или следующий рабочий день, если дата выпадает на выходной. В электронном виде платежки обычно приходят раньше: в личном кабинете на сайте ФНС они появляются уже летом или в начале осени. По общему правилу граждане платят в текущем году за предыдущий. Это значит, что если пенсионер продал авто в этом году, от уплаты налога он не освобождается. Он должен будет внести платеж и в нынешнем году и даже в следующем, но в уменьшенном размере — только за те месяцы, в течение которых он еще владел машиной.

По общему правилу граждане платят в текущем году за предыдущий. Это значит, что если пенсионер продал авто в этом году, от уплаты налога он не освобождается. Он должен будет внести платеж и в нынешнем году и даже в следующем, но в уменьшенном размере — только за те месяцы, в течение которых он еще владел машиной.

«Если за 30 дней до наступления срока оплаты вы не получили налоговое уведомление на свое налогооблагаемое имущество, вам необходимо проинформировать налоговые органы об этом — это ваша обязанность», — посоветовала Лара Базоева.

Если платеж не будет внесен вовремя, он перейдет в разряд налоговой задолженности. Узнать о задолженностях и погасить их можно с помощью электронных сервисов — сайтов «Госуслуги» и «Налог.ру». Для этого нужно быть зарегистрированным пользователем порталов с личным кабинетом и подтвержденной учетной записью.

Опытные кадры: информационные статьи

Вам исполнилось 50 лет и вы полны сил и энергии? У вас есть возможность совершенно бесплатно получить новую профессию, оформив заявку в Союзе Ворлдскиллс Россия или на сайте www. trudvsem.ru.

trudvsem.ru.

Программа профессионального долголетия «Навыки мудрых» реализуется Академией Ворлдскиллс Россия в рамках федерального проекта «Старшее поколение» национального проекта «Демография». Одним из кураторов программы выступает Федеральная служба по труду и занятости. На портале «Работа в России» (www.trudvsem.ru) в настоящий момент представлено более 1,4 млн доступных для трудоустройства рабочих мест.

Андрей Сергеевич Миханьков из Челябинска прошел обучение по программе Ворлдскиллс по компетенции «Предпринимательство» и уже реализовал свою бизнес-идею.

Андрей Сергеевич, расскажите о своей трудовой деятельности.

Первое высшее образование я получил в 1989 году, окончив Челябинский политехнический институт по специальности «эксплуатация автомобильного транспорта, экономика перевозок».

В перестроечные 90-е годы в связи с нестабильной экономической обстановкой предприятия снижали производственные обороты и даже банкротились. Традиционное по тем временам распределение после окончания вузов уже было отменено, и все молодые выпускники оказались в свободном поиске работы.

В Челябинске тогда появилось первое коммерческое акционерное общество «Форум», учредителями которого стали все крупные предприятия области. Я устроился в отдел маркетинга, задачами которого было насыщение рынка региона продовольственными товарами и товарами народного потребления. Работали мы с хорошими результатами: удалось занять 10% от всего регионального рынка.

Это было новое время, в СССР тогда никто не занимался свободной торговлей. Наш отдел проводил бартерные операции: меняли продукцию наших предприятий на товары, необходимые жителям Челябинской области. Часто выезжал в командировки по всей стране, познакомился с руководителями многих предприятий СССР.

Меня всегда интересовала психология, и в 1999 году я поступил на соответствующий факультет по специальности «клиническая психология», по окончании вуза получил специальность «психолог-преподаватель». Тогда это было моим основным хобби, которое не реализовалось в профессию.

Как Вы узнали о программе Ворлдскиллс?

О курсах переподготовки для людей 50+, которые реализует наше государство, я узнал случайно из социальных сетей. Прочитал, посмотрел, мне понравилось, решил позвонить и записаться. Как таковых мыслей, что надо переобучиться, у меня не было, просто на тот момент накопилось много опыта и знаний, которые оказались не реализованными на практике. Все это повлияло на мое решение пройти обучение в Ворлдскиллс.

Почему Вы выбрали компетенцию «Предпринимательство»?

Я решил, что предпринимательство – это та компетенция, которая позволит мне структурировать весь багаж знаний и мой опыт, накопившийся за долгие годы трудовой деятельности, что поможет на практике реализовать творческие задумки!

Обучение проходило в Международном институте дизайна и сервиса (МИДиС), в Челябинске. Учиться было очень интересно, весь процесс длился около трех месяцев.

Начинали мы очно по вечерам, а через месяц попали на карантин из-за коронавируса, и дальнейшее обучение проходило уже в онлайн-режиме, но это ничуть не уменьшило мое стремление завершить курс и защитить проект.

Преподаватели подробно объясняли, как открыть свое дело, как составить грамотный план-график бизнес-проекта, с чего начинать, какие знания могут быть полезны в дальнейшем.

Хочется от души поблагодарить весь коллектив института, особенно организатора и куратора проекта «Ворлдскиллс» в вузе Толкунову Ирину Игоревну.

Преподавательский состав очень отзывчивый, вежливый, оставляли даже свои номера телефонов, проводили дополнительные консультации после занятий, увлеченно делились опытом и знаниями.

Андрей Сергеевич, о чем был Ваш проект и удалось ли его уже реализовать?

Проект был непосредственно связан с моим хобби: я пою в Хоре русской песни в Доме культуры Челябинского тракторного завода (ДК ЧТЗ), и основной бизнес-идеей как раз была организация и реализация деятельности художественного коллектива как самостоятельной хозрасчетной организации. Жизнь коллектива – это творческий процесс, который требует не только профессиональной подготовки, но и эффективного взаимодействия как с участниками коллектива, так и со зрителями.

На программе Ворлдскиллс мы как раз учились составлять подробный маркетинговый план, анализировать все рабочие бизнес-процессы, грамотно обосновывать технико-экономическую сторону при воплощении своих бизнес-идей в реальный проект.

Очень важная часть обучения – составление отчета о финансовых результатах, а также оценка инвестиций и реализации данного бизнес-проекта.

В процессе обучения к нам пригласили одну из победительниц чемпионата Ворлдскиллс, которая подробно показала, как выстраивать стратегию SMM-продвижения в социальных сетях. Это была приятная неожиданность, своего рода бонус к основному курсу. Благодаря приобретенным знаниям в ДК ЧТЗ мы смогли организовать еще один молодежный хор, куда вошли люди до 35 лет, о конкурсном отборе в художественный коллектив они как раз узнали из соцсетей, где мы разместили объявление. Хор будет выступать с другим современным эстрадным репертуаром.

Курс «Предпринимательство» оказался ступенью для личностного роста, который помог объединить во мне качества лидера и руководителя!

Структурированные знания помогли найти новые подходы в стремлении организовать работу художественных коллективов как самостоятельных организаций. Мы уже нашли финансовые возможности для покупки автобуса, так необходимого нам для гастролей. В условиях пандемии организовали фестиваль «В кругу друзей – 2020» в Челябинске и даже получили приглашение от наших соотечественников, проживающих во Франции, приехать с гастролями за границу.

Будете рекомендовать людям 50+ получать дополнительную профессию?

Считаю, что программа профессионального долголетия «Старшее поколение» национального проекта «Демография», которую реализует государство, очень эффективна, она действительно необходима людям нашего поколения.

Мы сейчас находимся в той точке жизненного пути, где присутствует мудрость, опыт, интуиция, анализ – все это и является нашей ценностью, поэтому возможность бесплатного обучения надо использовать каждому, в первую очередь для развития самого себя!

Хочу дать совет людям 50+: для того чтобы ваше обучение прошло самым наилучшим и эффективным образом, надо просто переформатировать свое жизненное пространство и структурировать время. Отпустите все ограничивающие убеждения. Вступайте в сообщества, группы в социальных сетях, которые принесут конструктивизм и развитие, общайтесь больше с молодежью, успешными людьми, смело беритесь за любое новое дело, ведь важен не столько сам результат, сколько процесс и положительные эмоции.

Андрей Сергеевич, какие Ваши дальнейшие планы?

Недавно созданный молодежный хор в ДК ЧТЗ еще остается без художественного руководителя. В коллективе уже 35 человек, и нам очень нужен профессионал с музыкальным образованием и опытом работы с хоровыми коллективами. Мы активно ищем кандидата.

Чтобы как можно больше людей узнало о возможности трудоустройства, вакантную позицию разместим на федеральном портале «Работа в России». Сайт очень удобный, приятный для визуального восприятия, сделан профессионально, всего три цвета: белый, синий, красный, не загружен тяжелыми цветовыми гаммами, к тому же очень простой в использовании, будет понятен даже тем соискателям, у которых нет большого опыта пользования гаджетами. А для нас, в данном случае – работодателей, удобен тем, что объявление мы сможем подать абсолютно бесплатно в отличие от других коммерческих сайтов.

Так что желающие могут свободно откликаться на нашу вакансию, и мы с удовольствием рассмотрим их кандидатуру.

Ошибка 404 Not Found страница не найдена

Такое иногда случается. Самые вероятные причины — устаревшая ссылка или страница была удалена автором.

Для поиска нужной страницы Вы можете:

Если Вас не затруднит, сообщите нам о том, какая ссылка привела Вас на эту страницу.

Для любознательных:

Новые адреса страниц

Что такое «ошибка 404»

Как исправить ошибку

Полезные ссылки по теме

Новые адреса страниц

Уважаемые посетители, 15.12.2015 сайт http://advocatshmelev.narod.ru на http://yuridicheskaya-konsultaciya.ru, в связи с чем некоторые ссыли могут работать некорректно.

Как исправить ошибку

Что такое «ошибка 404 — Not Found (страница не найдена)»

Ошибка 404 или Not Found (не найдено) – стандартный код ответа HTTP о том, что клиент был в состоянии общаться с сервером, но сервер не может найти данные согласно запросу.

Википедия

Такое сообщение возникает тогда, когда посетитель переходит по «битой» или неправильной ссылке. То есть была страница, потом почему-то пропала, а ссылки на нее остались, вот при переходе по такой ссылке и возникает ошибка 404, то есть страница не найдена.

Как исправить ситуацию при получении сообщения

«ошибка 404 — страница не найдена»

Если Вы оказались на этой странице, то повода для беспокойства нет. Исправить ситуацию можно следующим образом:

Попробуйте перезагрузить страницу (нажмите клавишу F5). Возможно, это просто случайность.

Если ссылка набрана вручную, поищите ошибки в написании URL или попробуйте изменить расширение загружаемого документа (например, поменять *.htm на *.html и наоборот).

Поднимитесь в структуре URL на один уровень выше и оттуда попытайтесь найти искомый документ.

Попробуйте поискать нужную страницу с помощью поиска по сайту:

Сообщите мне по адресу: [email protected]

Страница размещена 13 июля 2013 года. Дополнена — 13.08.2014, 23.12.2015, 19.01.2016, 10.02.2016, 11.08.2017, 30.11.2019

Автор: юрист и налоговый консультант Александр Шмелев © 2001 — 2020

Полезные ссылки по теме «Ошибка 404 — Not Found

(страница не найдена)»

Главная страница сайта http://yuridicheskaya-konsultaciya.ru

Карта сайта

Юридическая консультация

Налоговая консультация

Новости законодательства

Tags: ошибка, 404, Not Found, страница не найдена

Новые льготы по транспортному налогу ввели в Башкирии

Новые льготы по транспортному налогу ввели в Башкирии. Соответствующий закон принят депутатами Госсобрания республики на апрельском пленарном заседании.

Законом введены либо продлены льготы по транспортному налогу для отдельных категорий автовладельцев. В частности, на 50% снижен транспортный налог для многодетных семей на автомобили с мощностью двигателя от 150 до 200 лошадиных сил. За менее мощные автомобили – до 150 лошадиных сил – многодетные семьи транспортный налог не платят.

Для владельцев автомобилей на газомоторном топливе льгота по транспортному налогу продляется еще на три года.

«50% суммы транспортного налога будут платить физические лица – владельцы автомобиля на газе, организации, владеющие грузовиками на газомоторном топливе, а также организации, которые занимаются перевозкой пассажиров и багажа на регулярных маршрутах автобусами на газе, – пояснил спикер парламента Константин Толкачев. – Преференции устанавливаются на три года – с 2021 по 2023 год».

По его словам, льгота для многодетных семей является мерой социальной поддержки, а льгота для владельцев автомобилей на газе призвана обеспечить более активный перевод автотранспорта республики на экологичное топливо.

«Переход на экологичное топливо – мировая тенденция, – отметил Константин Толкачев. – Это объяснимо: мировые запасы газа велики, его цена значительно ниже, а количество вредных выбросов у автомобилей на газе существенно меньше, по сравнению с бензиновыми аналогами. Увеличение доли автопарка на газомоторном топливе поможет нам улучшить экологическую обстановку в республике».

Закон вступает в силу со дня официального опубликования и распространяется на правоотношения, возникшие с 1 января 2021 года.

Транспортный налог

Льготы

Законом Краснодарского края от 28 июля 2006 г. N 1088-КЗ в часть 1 статьи 5 настоящего Закона внесены изменения См. текст части в предыдущей редакции

1. От уплаты транспортного налога освобождаются:

Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда, полные кавалеры орденов Славы, Трудовой Славы, Герои труда Кубани;

ветераны Великой Отечественной войны, лица, подвергшиеся воздействию радиации вследствие чернобыльской катастрофы, ядерных испытаний на Семипалатинском полигоне, аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча, инвалиды I и II групп по автомобилям легковым с мощностью двигателя до 100 лошадиных сил включительно, мотоциклам и мотороллерам в отношении одной единицы транспортного средства из числа зарегистрированных за данным владельцем, имеющего наибольшую мощность;

резиденты особой экономической зоны, созданной на территории Краснодарского края, по транспортным средствам, используемым для осуществления деятельности, предусмотренной в соглашении о ведении деятельности на территории особой экономической зоны, и не переданным во владение и (или) пользование иным лицам. Данная налоговая льгота действует в течение 5 лет со дня включения налогоплательщика в реестр резидентов особой экономической зоны в порядке и на условиях, предусмотренных Федеральным законом «Об особых экономических зонах в Российской Федерации».

Пенсионеры, достигшие возраста 55 лет (женщины) и 60 лет (мужчины), уплачивают транспортный налог по автомобилям легковым с мощностью двигателя до 100 лошадиных сил включительно, мотоциклам и мотороллерам в отношении одной единицы транспортного средства из числа зарегистрированных за данным владельцем, имеющего наибольшую мощность двигателя, рассчитанный исходя из ставки, составляющей 50 процентов соответствующей ставки, указанной в статье 2 настоящего Закона. По остальным транспортным средствам, зарегистрированным за данным владельцем, являющимся пенсионером, применяются соответствующие ставки транспортного налога, установленные статьей 2 настоящего Закона.

2. Налогоплательщики, имеющие право на льготу по уплате транспортного налога согласно настоящему Закону, самостоятельно представляют в налоговые органы необходимые документы, подтверждающие это право. В случае возникновения у налогоплательщиков права на льготу по уплате транспортного налога в течение налогового периода они освобождаются от уплаты этого налога начиная с того месяца, в котором возникло право на льготу. При утрате в течение налогового периода права на льготу обложение транспортным налогом производится начиная с месяца, следующего за утратой этого права. При наличии у налогоплательщика права на получение льготы по уплате транспортного налога по нескольким основаниям, установленным настоящим Законом, льгота предоставляется по одному из них по выбору налогоплательщика.

Налоги на пенсию: как все 50 штатов облагают налогом пенсионеров

Переезд на пенсию — это обряд посвящения для многих американцев, особенно тех, кто думает о более теплом климате.

Но прежде чем вы переедете в поисках лучшей погоды, поближе к внукам или к чему-то еще, вам следует оценить температуру вашего бюджета и то, как налоги и стоимость жизни будут иметь длительное влияние в ваши золотые годы. Например, более низкая стоимость жилья в определенном штате может продлить срок существования ваших пенсионных сбережений.

Вам также необходимо учитывать государственные и местные налоги в месте вашего назначения. Они, безусловно, сыграют роль в вашей прибыли.

Итак, где ваше текущее состояние и состояние назначения? Мы составили рейтинг всех 50 штатов, а также округа Колумбия, в зависимости от того, как взимаются налоги с пенсионеров.

Государства перечислены в алфавитном порядке. Подробную информацию об источниках налоговых данных и нашей методологии ранжирования можно найти на последнем слайде.

1 из 52

Алабама

- Наш рейтинг: Удобство для налогов.

- Диапазон подоходного налога штата: 2% (до 1000 долларов налогооблагаемого дохода для состоящих в браке заявителей и до 500 долларов для всех остальных) — 5% (более 6000 долларов налогооблагаемого дохода для состоящих в браке заявителей и более 3000 долларов США). для всех остальных).

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 9,22%.

- Средняя ставка налога на недвижимость: 395 долларов за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Если вы фанат студенческого футбола, возможно, вы подумывали уехать на пенсию в Алабаму, как только фанаты снова смогут собираться после ограничений COVID.Но есть и причины, не связанные с футболом, чтобы провести свои золотые годы в штате Йеллоухаммер — например, относительно низкие налоги для пенсионеров. Хотя большинство людей в конечном итоге платят самую высокую ставку подоходного налога, это неплохо — всего 5%. Кроме того, льготы по социальному обеспечению и выплаты из традиционных пенсионных планов (то есть планов с установленными выплатами) не облагаются налогом.

Алабама также может похвастаться второй по величине средней ставкой налога на недвижимость в стране. Plus, все домовладельцы в возрасте 65 лет и старше освобождены от уплаты налогов на недвижимость штата штата .

Но Алабама не ладит с налогами с продаж. Ставка штата составляет 4%, но некоторые местные органы власти прибегают к дополнительным налогам с продаж до 7,5%. В результате средняя комбинированная ставка налога с продаж (штатная и местная) по штату составляет 9,22%, что является четвертым по величине в стране.

Для получения дополнительной информации см. Руководство штата Алабама по налогам для пенсионеров.

2 из 52

Аляска

- Наш рейтинг: Смешанный.

- Диапазон государственного подоходного налога: Нет.

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 1,76%.

- Средняя ставка налога на недвижимость: 1182 доллара за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Хотя «Последний рубеж» не имеет подоходного налога или налога с продаж штата , он не обязательно является налоговым убежищем для пенсионеров. Высокие налоги на недвижимость во многом связаны с неоднозначной налоговой картиной для пожилых людей. В штате также очень высокие налоговые ставки на пиво и другие алкогольные напитки.Так что не плачьте в пиво, когда получите по почте счет по налогу на имущество.

Однако есть одна уникальная привилегия, если вы живете на Аляске — штат отправляет всем постоянным жителям (которые прожили там не менее одного года) годовой чек на дивиденды со своего сберегательного счета нефтяного богатства. Выплата в 2020 году составила 992 доллара, что во многом компенсирует плохие налоговые новости.

Для получения дополнительной информации см. Руководство штата Аляска по налогам для пенсионеров.

3 из 52

Аризона

- Наш рейтинг: Самый удобный для налогообложения.

- Диапазон подоходного налога штата: 2,59% (до 54 544 долларов налогооблагаемого дохода для заявителей, состоящих в браке, и до 27 272 долларов США для лиц, подавших одиночную декларацию) — 8% (для налогооблагаемого дохода более 500 000 долларов для заявителей, состоящих в браке, и более 250 000 долларов для лиц, подавших одиночную декларацию) .

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 8,4%.

- Средняя ставка налога на недвижимость: 617 долларов за каждые 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Солнце, солнце, солнце — и низкие налоги.Штат Гранд-Каньон освобождает пособия по социальному обеспечению от подоходного налога штата, а также до 2,500 долларов дохода по пенсионным планам федерального правительства и правительства Аризоны. Доход от военной пенсии до 3500 долларов также не облагается налогом в Аризоне. В то время как во многих других штатах есть более щедрые льготы, низкие ставки налога на прибыль Аризоны для большинства людей снижают чистое бремя. (Обратите внимание, что, начиная с 2021 года, Аризона вводит дополнительный налог в размере 3,5% с налогооблагаемого дохода свыше 500 000 долларов для лиц, подающих совместную декларацию, и более 250 000 долларов для единого налогоплательщика.).

Налог с продаж выше среднего по штату — средняя комбинированная ставка (штатная и местная) составляет 8,4% (11-е место по стране). Один пенсионер, с которым мы говорили, упомянул, как он пересекал границы округа, чтобы делать покупки из-за более низких налогов с продаж. Однако в Аризоне нет налога на наследство или наследство, что делает его более привлекательным местом для выхода на пенсию для более состоятельных пожилых людей.

Дополнительную информацию см. В Руководстве по налогам штата Аризона для пенсионеров.

4 из 52

Арканзас

- Наш рейтинг: Самый удобный для налогообложения.

- Диапазон подоходного налога штата: 2% (для налогооблагаемого дохода от 4500 до 8899 долларов для налогоплательщиков с чистой прибылью менее 22 200 долларов ), 0,75% (для первых 4499 долларов налогооблагаемого дохода для налогоплательщиков с чистой прибылью от 22 200 до 79 300 долларов США) ), или 2% (на первые 4000 долларов налогооблагаемой прибыли для налогоплательщиков с чистой прибылью более 79 300 долларов США ) — 3,4% (на налогооблагаемую прибыль от 13 400 долларов США до 22 199 долларов США для налогоплательщиков с чистой прибылью менее 22 200 долларов США ), 5,9% ( по налогооблагаемому доходу от 37 200 до 79 300 долларов для налогоплательщиков с чистым доходом от 22 200 до 79 300 долларов (900 10), или 5.9% (на налогооблагаемую прибыль более 8000 долларов США для налогоплательщиков с чистой прибылью более 79 300 долларов США ).

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 9,51%.

- Средняя ставка налога на недвижимость: 612 долларов за каждые 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Можно сказать много хорошего об общем налоговом бремени штата и местного налога в Естественном штате. Например, штат Арканзас освобождает от подоходного налога штата пособия по социальному обеспечению и до 6000 долларов пенсионного дохода.И, как плюс для ветеранов, весь доход от военной пенсии не облагается налогом. Начиная с 2021 года, максимальная ставка для налогоплательщиков с чистой прибылью более 79 300 долларов США также снизилась с 6,6% до 5,9%. Государственные налоги на собственность также являются одними из самых низких в стране.

Однако налогов с продаж в Арканзасе, которые взимаются как с продуктов питания, так и с одежды, довольно высоки. По данным налогового фонда, Арканзас занимает третье место по средней ставке налога с продаж штата и местного налога с продаж в стране. Но в целом Арканзас — штат с очень благоприятным налогообложением для пенсионеров.

Дополнительную информацию см. В Руководстве по налогам штата Арканзас для пенсионеров.

5 из 52

Калифорния

- Наш рейтинг: Удобство в налогообложении.

- Диапазон подоходного налога штата: 1% (от 17 864 долларов налогооблагаемого дохода для состоящих в браке заявителей и до 8 932 долларов для лиц, подающих индивидуальную декларацию) — 13,3% (от более чем 1 198 024 долларов для состоящих в браке заявителей и 1 миллион долларов для тех, кто подает заявление. индивидуально).

- Средняя комбинированная ставка государственного и местного налога с продаж: 8.68%.

- Средняя ставка налога на недвижимость: 729 долларов за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Калифорнию сложно понять, когда дело касается налогов на пенсионеров. Например, в Золотом штате самая высокая ставка подоходного налога в стране — 13,3%, но это ставка для миллионеров. Для людей со средним и низким доходом ставки на намного ниже на . И хотя Калифорния не облагает налогом доход по социальному обеспечению, большинство других форм пенсионного дохода — это честная игра. Налог с продаж относительно высок, но средняя ставка налога на имущество в штате — нет. В конце концов, если уравновесить все плюсы и минусы, Калифорния на самом деле является хорошим штатом для большинства пенсионеров, когда дело доходит до налогов, в основном благодаря разумным ставкам подоходного налога для обычных пожилых людей.

Дополнительную информацию см. В Руководстве штата Калифорния по налогам для пенсионеров.

6 из 52

Колорадо

- Наш рейтинг: Самый удобный для налогообложения.

- Диапазон государственного подоходного налога: Flat 4.55%

- Средняя комбинированная ставка государственного и местного налога с продаж: 7,72%.

- Средняя ставка налога на недвижимость: 494 доллара за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Если вы хотите рано уйти на пенсию в горах (или у их подножия), Centennial State — многообещающее место для этого. В Колорадо налогоплательщиков 55 лет и старше получают щедрое пенсионное освобождение от государственных налогов, и ситуация становится лучше, когда они достигают 65 .Что касается налогов на недвижимость, то в Колорадо не только одна из самых низких средних налоговых ставок в стране, но и пожилые люди могут иметь право на освобождение в размере до 50% от первых 200 000 долларов от стоимости собственности.

Единственным недостатком для пенсионеров является то, что налоги с продаж в Колорадо (которые имеют местный компонент) равны Rocky Mountain High: они могут превышать 11% в некоторых частях штата. Но, если вы не планируете слишком много делать покупки на пенсии, тогда вам не стоит слишком сильно ударить по государственному налогу с продаж.

Для получения дополнительной информации см. Руководство штата Колорадо по налогам для пенсионеров.

7 из 52

Коннектикут

- Наш рейтинг: Наименее благоприятный для налогообложения.

- Диапазон подоходного налога штата: 3% (от налогооблагаемого дохода до 20000 долларов США для заявителей, состоящих в браке, и до 10000 долларов США для лиц, подающих индивидуальную декларацию) — 6,99% (от суммы более 1 миллиона долларов США для заявителей, состоящих в браке, и более 500000 долларов США для подающие индивидуально).

- Средняя комбинированная ставка государственного и местного налога с продаж: 6.35%.

- Средняя ставка налога на недвижимость: 2139 долларов за каждые 100000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Налог на наследство.

Вам не нужен мистик, чтобы сказать вам, что конституционное государство — это налоговый кошмар для многих пенсионеров … но, по крайней мере, ситуация с подоходным налогом улучшается. В 2020 налоговом году только 28% дохода от пенсии или аннуитета освобождается от налогообложения для налогоплательщиков, имеющих менее 75 000 долларов США в рамках федерального AGI (менее 100 000 долларов США для совместных заявителей).Но процент освобождения от налогов будет увеличиваться на 14% каждый год, пока не достигнет 100% в 2025 налоговом году.

Коннектикут имеет третью по величине медианную ставку налога на недвижимость в США , поэтому ограничение в размере 10 000 долларов на федеральный налоговый вычет по налогам штата и местным налогам здесь немного больше. Тем не менее, штат предлагает налоговые льготы по налогу на имущество домовладельцам, достигшим 65 лет и отвечающим ограничениям дохода.

Коннектикут также взимает налог на наследство и дарение (это единственный штат, в котором действует налог на дарение).

Для получения дополнительной информации см. Руководство штата Коннектикут по налогам для пенсионеров.

8 из 52

Делавэр

- Наш рейтинг: Самый удобный для налогообложения.

- Диапазон подоходного налога штата: 2,2% (для налогооблагаемого дохода от 2 001 до 5 000 долларов США) — 6,6% (для налогооблагаемого дохода выше 60 000 долларов США).

- Средняя комбинированная ставка государственного и местного налога с продаж: Нет.

- Средняя ставка налога на недвижимость: 562 доллара за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Отсутствие налога с продаж, низкие налоги на имущество и отсутствие налогов на смерть делают Делавэр налоговым раем для пенсионеров. Легче испортить внуков, если вы платите нулевой налог штата или местный налог с продаж на свои покупки в штате (Первый штат — один из немногих штатов, где нет налога с продаж).

У вас также будет больше располагаемого дохода, который вы сможете потратить на внуков, поскольку налоги на имущество очень низкие. Средняя годовая ставка налога на недвижимость в Делавэре — седьмая по величине ставка в стране.Кроме того, некоторые пожилые люди в Делавэре имеют право на получение школьной налоговой льготы на имущество в размере до 400 долларов (хотя вам, возможно, придется прожить в штате 10 лет, чтобы получить ее).

Единственный потенциальный недостаток — и это действительно не так уж плохо — это средний подоходный налог, если ваш доход выше среднего. В целом, тем не менее, ставки подоходного налога относительно разумны, и резиденты в возрасте 60 лет и старше могут исключить пенсию и другой пенсионный доход на сумму до 12 500 долларов США (включая дивиденды и проценты, прирост капитала, выплаты IRA и 401 (k) и т. Д.).

Дополнительную информацию см. В Руководстве по налогам штата Делавэр для пенсионеров.

9 из 52

Округ Колумбия

- Наш рейтинг: Самый удобный для налогообложения.

- Диапазон подоходного налога штата: 4% (для налогооблагаемого дохода до 10 000 долларов США) — 8,95% (для налогооблагаемого дохода более 1 000 000 долларов США).

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 6%.

- Средняя ставка налога на недвижимость: 564 доллара за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Налог на наследство.

С налоговой точки зрения Вашингтон, округ Колумбия, является хорошим местом для выхода на пенсию (если вы можете выдержать все политические разговоры). Это особенно актуально для пенсионеров со средним и низким доходом. Хотя округ освобождает от налога на доход по социальному обеспечению, большинство других форм пенсионного дохода облагаются городскими налогами. Но многие пожилые домовладельцы могут получить значительную скидку на подоходный налог на основе уплачиваемых ими налогов на недвижимость.

Говоря о налогах на недвижимость, средняя ставка налога на недвижимость в округе Колумбия является восьмой по величине в стране. Город также предлагает льготы по налогу на недвижимость, предназначенные только для пожилых людей. Налоги с продаж в столице страны также невысоки.

Однако округ Колумбия взимает налог на наследство.

Дополнительную информацию см. В Налоговом справочнике округа Колумбия для пенсионеров.

10 из 52

Флорида

- Наш рейтинг: Без налогов.

- Диапазон государственного подоходного налога: Нет.

- Средняя комбинированная ставка государственного и местного налога с продаж: 7,08%.

- Средняя ставка налога на недвижимость: 830 долларов за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Солнечный штат — это типичный «пенсионный штат». Он очень популярен среди пенсионеров не только из-за благоприятного климата, но и из-за отсутствия государственного подоходного налога. Налог с продаж, однако, может доходить до 8,5% , в зависимости от того, где вы живете. Средняя комбинированная ставка государственного и местного налога с продаж составляет 7,05%, что является примерно средним показателем.

Налоги на имущество являются разумными во Флориде, и жители в возрасте 65 лет и старше, которые соответствуют определенным ограничениям по доходу, стоимости собственности и продолжительности владения, также могут получить дополнительное освобождение от уплаты налогов. Любая вдова или вдовец, проживающий во Флориде, также может потребовать дополнительное освобождение в размере 500 долларов США.

Дополнительную информацию см. В Руководстве по налогам штата Флорида для пенсионеров.

11 из 52

Грузия

- Наш рейтинг: Удобство в налогообложении.

- Диапазон подоходного налога штата: 1% (на первые 1000 долларов налогооблагаемого чистого дохода для супружеских пар, подающих совместно; на первые 750 долларов для индивидуальных лиц; и на первые 500 долларов для супружеских пар, подающих отдельно) — 5,75% ( первые 1000 долларов налогооблагаемого чистого дохода для супружеских пар, подающих совместную регистрацию; на первые 750 долларов США для индивидуальных заявителей; и на первые 500 долларов США для супружеских пар, подающих документы отдельно).

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 7,32%.

- Средняя ставка налога на недвижимость: 875 долларов за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Вы когда-нибудь задумывались, почему так много пенсионеров думают о Грузии? Климат штата Персик с низкими налогами может иметь какое-то отношение к этому. Доход социального обеспечения освобожден от государственных налогов, и поэтому составляет до 65 000 долларов США от большинства видов пенсионного дохода для лиц в возрасте 65 лет и старше (130 000 долларов на пару).(Для лиц в возрасте от 62 до 64 лет максимальное освобождение от уплаты налогов составляет 35 000 долларов.) Пенсионный доход включает пенсии и ежегодные выплаты, проценты, дивиденды, чистый доход от сдачи в аренду собственности, прирост капитала, роялти и первые 4000 долларов заработанного дохода, например, заработной платы.

Налог с продаж в масштабе штата составляет 4%, но юрисдикции могут добавлять до 4,9% своих налогов. Средняя комбинированная ставка налога с продаж штата и местного налога составляет 7,31%, что является довольно средним показателем. Средняя ставка налога на недвижимость в Грузии также находится на среднем уровне.

Дополнительную информацию см. В Руководстве штата Джорджия по налогам на пенсионеров.

12 из 52

Гавайи

- Наш рейтинг: Самый удобный для налогообложения.

- Диапазон подоходного налога штата: 1,4% (для налогооблагаемого дохода до 4800 долларов для супружеских пар, подающих совместно; до 2400 долларов для супружеских пар, подающих отдельно и индивидуальных заявителей) — 11% (для налогооблагаемого дохода более 400 000 долларов для регистрации супружеских пар совместно и оставшиеся в живых супруги; на сумму более 200000 долларов для супружеских пар, подающих раздельную регистрацию, и индивидуальных лиц).

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 4,44%.

- Средняя ставка налога на недвижимость: 280 долларов за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Налог на наследство.

Штат Алоха известен своей высокой стоимостью жизни, но он может быть налоговым раем для пенсионеров. Он освобождает пособия по социальному обеспечению, а также большую часть пенсионных доходов от подоходного налога штата. Но если у вас есть другие источники дохода, Гавайи будут облагать этот доход налогом до 11%.Это много ананасов.

Ситуация с налогом на имущество необычна: Средняя ставка налога по всему штату — самая низкая в стране, и пожилые люди также могут получить освобождение от налога на имущество на большие суммы (они варьируются в зависимости от округа). Но учтите, что на Гавайях недвижимость , стоимость — заоблачные.

Налоги с продаж также низкие на Гавайях. Средняя комбинированная ставка штата и местного населения составляет всего 4,44%, что является седьмым по величине в США (но покупка продуктов и одежды облагается налогом).

Для получения дополнительной информации см. Руководство штата Гавайи по налогам на пенсионеров.

13 из 52

Айдахо

- Наш рейтинг: Удобство в налогообложении.

- Диапазон подоходного налога штата: 1% (для налогооблагаемого дохода до 2000 долларов для заявителей, состоящих в браке, и до 1000 долларов для индивидуальных заявителей) — 6,5% (для налогооблагаемого дохода в размере 10000 долларов или более для состоящих в браке заявителей и 5000 долларов или более для индивидуальные податели). (Примечание: суммы в долларах, возможно, еще потребуется скорректировать с учетом инфляции на 2021 год.)

- Средняя комбинированная ставка государственного и местного налога с продаж: 6,03%.

- Средняя ставка налога на недвижимость: 633 доллара за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

На первый взгляд Штат драгоценных камней может не выглядеть как штат, благоприятный для налогообложения пенсионеров. Налоги Айдахо — это не мелочь: штат облагает налогом весь доход, за исключением социального обеспечения и пенсионных пособий на железных дорогах , и его максимальная ставка налога составляет 6.5% вступают в силу на относительно низком уровне. Хотя существует щедрый вычет из пенсионных пособий, он доступен только пенсионерам с соответствующими государственными пенсиями.

Но если копнуть глубже, пенсионеры увидят хорошие новости по налогам. Налог с продаж не так уж и плох … и, поскольку продукты облагаются налогом, штат предлагает налоговую льготу в размере 100 долларов на человека для их компенсации и повышает ее до 120 долларов, если вам больше 65 лет. Средняя ставка налога на имущество по штату намного ниже среднего. , тоже. Кроме того, в Айдахо нет налога на наследство или наследства.

Дополнительную информацию см. В Руководстве по налогам штата Айдахо для пенсионеров.

14 из 52

Иллинойс

- Наш рейтинг: Наименее благоприятный для налогообложения.

- Диапазон государственного подоходного налога: Фиксированная ставка 4,95%.

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 8,82%.

- Средняя ставка налога на недвижимость: 2165 долларов за каждые 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Налог на наследство.

Есть несколько хороших налоговых новостей для пенсионеров в Иллинойсе: льготы по социальному обеспечению и доход от большинства пенсионных планов освобождены от уплаты налогов. Кроме того, фиксированная ставка налога на прибыль в размере 4,95% является относительно низкой.

А теперь плохие новости из страны Линкольна: налоги на недвижимость сильно бьют по пенсионерам в Иллинойсе. Средняя ставка налога на недвижимость в штате Иллинойс — вторая по величине в стране. К счастью, пожилые люди получают некоторое облегчение в виде освобождения от уплаты налога на усадьбу в размере до 5000 долларов (8000 долларов в округе Кук), возможности «заморозить» оценочную стоимость дома (должен иметь доход не более 65000 долларов) и отсрочки налогообложения. программа.

Ставки налога с продаж также высоки в Иллинойсе. Штат занимает седьмое место по средней комбинированной ставке налога с продаж и налога с продаж в размере 8,82%. В некоторых местах ставка может достигать 11%! В Иллинойсе также есть налог на имущество, что может быть плохой новостью для ваших наследников.

Дополнительную информацию см. В Руководстве по налогам штата Иллинойс для пенсионеров.

15 из 52

Индиана

- Наш рейтинг: Не облагается налогом.

- Диапазон государственного подоходного налога: Flat 3.23%.

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 7%.

- Средняя ставка налога на недвижимость: 810 долларов за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Высокие налоги штата на доходы пенсионеров являются движущей силой низкого налогового рейтинга Индианы. В то время как штат Хузьер освобождает от льгот по социальному обеспечению и предлагает ограниченные льготы для военных пенсий и пенсий федеральной гражданской службы, IRA, планы 401 (k) и частные пенсии полностью облагаются налогом .Также имейте в виду, что округа имеют право взимать свои собственные подоходные налоги сверх фиксированного налога штата.

Государственные налоги с продаж и налоги на имущество тоже не помогают делу. Они оба посреди дороги по сравнению с другими штатами. Неплохо, но недостаточно, чтобы противостоять высоким ставкам налога на прибыль в штате.

Для получения дополнительной информации см. Руководство штата Индиана по налогам для пенсионеров.

16 из 52

Айова

- Наш рейтинг: Наименее благоприятный для налогообложения.

- Диапазон подоходного налога штата: 0,33% (для налогооблагаемого дохода до 1 676 долларов США) — 8,53% (для налогооблагаемого дохода свыше 75 420 долларов США).

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 6,94%.

- Средняя ставка налога на недвижимость: 1529 долларов за каждые 100000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Налог на наследство.

Налоги на недвижимость в Айове — это не Поле Грез: они столь же высоки, как кукуруза. Это основная причина, по которой штат Ястребиный глаз получает плохой налоговый рейтинг для пенсионеров. Средняя ставка налога на недвижимость в Айове — 11-я по величине в стране . Это определенно не помогает домовладельцам в Айове.

Подоходные налоги в Айове тоже высоки. Особенно это касается пенсионеров с доходом выше среднего. Кроме того, более 200 школьных округов и округ Аппануз добавляют свои собственные подоходные налоги к налогу на уровне штата.

Налоги с продаж в Айове средние. В Айове также существует налог на наследство, который, возможно, придется заплатить вашим наследникам.

Дополнительную информацию см. В Руководстве по налогам штата Айова для пенсионеров.

17 из 52

Канзас

- Наш рейтинг: Наименее благоприятный для налогообложения.

- Диапазон подоходного налога штата: 3,1% (для налогооблагаемого дохода от 2 501 до 15 000 долларов для лиц, подавших одиночную декларацию, и от 5 001 до 30 000 долларов для лиц, подающих совместную декларацию) — 5,7% (для более 30 000 долларов налогооблагаемого дохода для лиц, подавших одиночную декларацию, и более 60 000 долларов для совместные файлы).

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 8,69%.

- Средняя ставка налога на недвижимость: 1369 долларов за каждые 100000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Хотя нет места лучше дома, может быть, Дороти стоит подумать о возвращении в Оз, когда она выйдет на пенсию, чтобы избежать высоких налогов в Канзасе. Все это написано черным по белому: выплат из частных пенсионных планов (включая IRA и 401 (k)) и государственных пенсий за пределами штата полностью облагаются налогом. Kansas также облагает налогом пособия по социальному обеспечению, получаемые резидентами с федеральным скорректированным валовым доходом в размере 75 000 долларов и более.Однако военные, федеральные государственные пенсии и государственные пенсии в штатах освобождены от подоходного налога штата.

Покупки в Канзасе тоже могут быть дорогими. Средняя комбинированная ставка государственного и местного налога с продаж в штате Подсолнечник занимает девятое место в США и составляет 8,69%.

Налог на недвижимость также выше среднего по стране, хотя для пожилых людей предусмотрены льготы.

Дополнительную информацию см. В Руководстве по налогам штата Канзас для пенсионеров.

18 из 52

Кентукки

- Наш рейтинг: Без налогов.

- Диапазон государственного подоходного налога: Фиксированная ставка 5%.

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 6%.

- Средняя ставка налога на имущество: 829 долларов за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Налог на наследство.

Штат Блюграсс не так хорош: Он освобождает пособия по социальному обеспечению от подоходного налога штата , плюс до 31 110 долларов на человека с широким спектром пенсионных доходов, включая государственные и частные пенсии и аннуитеты.На уровне штата взимается скромный налог с продаж в размере 6%, и местные жители не могут его прибавить. Средняя ставка налога на недвижимость в Кентукки также ниже средней по стране.

Что не нравится? Налог на наследство Кентукки.

Дополнительную информацию см. В Руководстве по налогам штата Кентукки для пенсионеров.

19 из 52

Луизиана

- Наш рейтинг: Без налогов.

- Диапазон подоходного налога штата: 2% (от 12 500 долларов США налогооблагаемого дохода для физических лиц, 25 000 долларов США для лиц, подающих совместную декларацию) — 6% (от более 50 000 долларов США налогооблагаемого дохода; 100 000 долларов США для лиц, подающих совместную декларацию).

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 9,52%.

- Средняя ставка налога на недвижимость: 534 доллара за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Штат Пеликан предлагает байу, полный налоговых льгот, пенсионерам, которым не нужно петь блюз. Пособия по социальному обеспечению не облагаются налогом. Пенсии военных, федерального правительства, а также государственных и местных органов власти также освобождены от подоходного налога штата.Кроме того, до 6000 долларов на человека в виде частной пенсии и годового дохода освобождены от подоходного налога. А доход, который по-прежнему облагается налогом, облагается довольно низкими ставками.

Налог на недвижимость почти самый низкий для США. Но пенсионеры по-прежнему будут сталкиваться с одними из самых высоких в стране налогов с продаж на все, что они покупают, возможно, включая продукты, которые в некоторых местах облагаются налогом.

Для получения дополнительной информации см. Руководство штата Луизиана по налогам для пенсионеров.

20 из 52

Мэн

- Наш рейтинг: Не облагается налогом.

- Диапазон подоходного налога штата: 5,8% (для налогооблагаемого дохода менее 22 450 долларов США для лиц, подавших одиночную декларацию; менее 44 950 долларов США для лиц, подающих совместную декларацию) — 7,15% (для налогооблагаемого дохода в размере 53 150 долларов США или более для лиц, подавших отдельную декларацию; 106 350 долларов США для лиц, подавших совместную декларацию).

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 5,5%.

- Средняя ставка налога на недвижимость: 1 295 долларов США за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Налог на наследство.

Что касается налогов, пенсионеры получают больше плохих новостей, чем хороших новостей в штате Мэн.Начнем с налогов на недвижимость, которые цепляются за ваш кошелек: средняя годовая ставка налога в штате Мэн на 100 000 долларов стоимости дома более чем на 200 долларов превышает средний показатель по стране. Аю.

Штат Пайн-Три, как и большинство штатов, освобождает пособия по социальному обеспечению от подоходного налога штата. Plus может быть вычтено до 10 000 долларов США из соответствующего пенсионного дохода. Однако доходы выше этого порога облагаются жесткими налогами на прибыль.

Мэн — один из немногих штатов, которые не позволяют городам и поселкам вводить собственный местный налог с продаж — только налог с продаж штата в размере 5.5% подлежит уплате. Это хорошие новости. Но в штате Мэн также есть налог на недвижимость. Это еще одна плохая новость.

Дополнительную информацию см. В Руководстве по налогам штата Мэн для пенсионеров.

21 из 52

Мэриленд

- Наш рейтинг: Смешанный.

- Диапазон подоходного налога штата: 2% (менее 1000 долларов налогооблагаемого дохода) — 5,75% (более 250 000 долларов налогооблагаемого дохода для индивидуальных подателей; более 300 000 долларов для лиц, подающих совместную декларацию).

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 6%.

- Средняя ставка налога на недвижимость: 1 057 долларов за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Оба.

О подоходных налогах в Мэриленде есть много поводов для беспокойства: они могут быть высокими для пенсионеров. Это правда, что государство не облагает налогом пособия по социальному обеспечению. Если вам 65 лет или больше, вы можете иметь право на здоровое исключение при распределении по планам 401 (k), 403 (b) и 457, а также доход от государственных и частных пенсий.Но вот загвоздка: любой доход за пределами этих исключений будет облагаться высокими налогами в Свободном Государстве. Кроме того, 23 округа Мэриленда и город Балтимор взимают свои собственные подоходные налоги .

Средняя ставка налога на недвижимость в масштабе штата примерно равна средней по стране, что помогает. Налоги с продаж в Мэриленде тоже низкие. (И нет местных налогов с продаж). Это помогает сбалансировать высокие налоги штата на прибыль.

Дополнительную информацию см. В Руководстве по налогам штата Мэриленд для пенсионеров.

22 из 52

Массачусетс

- Наш рейтинг: Не благоприятствует налогообложению.

- Диапазон государственного подоходного налога: Фиксированная ставка 5%.

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 6,25%.

- Средняя ставка налога на недвижимость: 1170 долларов за каждые 100000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Налог на наследство.

The Bay State предлагает пару перерывов для пенсионеров, но это не очень благоприятное для налогообложения место для пожилых людей, превышающих литров.Что касается подоходного налога, Массачусетс не облагает налогом социальное обеспечение и пенсионные доходы большинства государственных служащих. Но все остальные пенсионные доходы облагаются налогом по фиксированной ставке 5%.

Налоги на недвижимость высокие при средней налоговой ставке по всему штату, хотя есть возвращаемый налоговый кредит, доступный для правомочных домовладельцев в возрасте 65 лет и старше. В Массачусетсе также действует собственный налог на недвижимость.

Положительным моментом является то, что налог с продаж в Массачусетсе находится на низком уровне . Государственная ставка — 6.25%, но местные налоги не взимаются.

Дополнительную информацию см. В Руководстве по налогам штата Массачусетс для пенсионеров.

23 из 52

Мичиган

- Наш рейтинг: Не облагается налогом.

- Диапазон государственного подоходного налога: Фиксированная ставка 4,25%.

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 6%.

- Средняя ставка налога на недвижимость: 1448 долларов за каждые 100000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Штат Великих озер имеет тенденцию собирать с пенсионеров больше государственных и местных налогов, чем многие другие штаты, в значительной степени благодаря налогам на имущество, превышающим средний уровень . Несмотря на то, что Мичиган предлагает некоторые льготы по налогу на имущество для пожилых людей с низкими доходами (и других лиц), средняя ставка налога на имущество в штате по-прежнему занимает 14-е место по величине в стране.

Когда дело доходит до подоходного налога для пенсионеров, это немного неоднозначно. Если вы родились до 1946 года, налоговые льготы для пенсионного дохода довольно хороши.Однако, если вы родились позже, состояние будет не таким щедрым.

Положительным моментом является то, что налогов с продаж в Мичигане ниже среднего . Государственная ставка составляет 6%, что неплохо. Кроме того, вам не нужно беспокоиться о дополнительных местных налогах с продаж.

Для получения дополнительной информации см. Руководство штата Мичиган по налогам для пенсионеров.

24 из 52

Миннесота

- Наш рейтинг: Не облагается налогом.

- Диапазон государственного подоходного налога: 5.35% (от налогооблагаемого дохода менее 27 230 долларов США для лиц, подавших одиночную декларацию, и менее 39 810 долларов США для лиц, подающих совместную декларацию) — 9,85% (от суммы налогооблагаемого дохода более 166 040 долларов США для лиц, подающих одиночную декларацию, и более 276 200 долларов США для лиц, подающих совместную декларацию).

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 7,46%.

- Средняя ставка налога на недвижимость: 1 082 доллара за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Налог на наследство.

Штат Северной звезды предлагает пенсионерам небольшой комфорт в налоговой сфере.Пособия по социальному обеспечению облагаются налогом в той же степени, что и в вашей федеральной декларации , хотя налогоплательщики с налогооблагаемыми пособиями по социальному обеспечению могут вычесть часть своих выплат, если их доход ниже определенной суммы. Также существует специальный вычет подоходного налога для некоторых пенсионеров. Но пенсии облагаются налогом, если они не от военных. Распределения от IRA и планов 401 (k) также облагаются налогом.

Ставки налога на недвижимость немного выше средних по Миннесоте.Но государственная программа отсрочки налога на имущество пожилых граждан позволяет некоторым людям в возрасте 65 лет и старше отложить часть налога на имущество на свой дом.

Ставки налога с продаж в Миннесоте тоже выше среднего. Плюс, государство облагает налогом на недвижимость.

Для получения дополнительной информации см. Руководство штата Миннесота по налогам для пенсионеров.

25 из 52

Миссисипи

- Наш рейтинг: Удобство в налогообложении.

- Диапазон подоходного налога штата: 3% (для налогооблагаемого дохода от 3 001 до 5 000 долларов США) — 5% (для налогооблагаемого дохода более 10 000 долларов США).

- Средняя комбинированная ставка государственного и местного налога с продаж: 7,07%.

- Средняя ставка налога на недвижимость: 787 долларов за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

В штате Магнолия чай сладкий, как и система подоходного налога для пенсионеров. Миссисипи не только освобождает пособия по социальному обеспечению от подоходного налога штата, но также исключает снятие средств с IRA и планов 401 (k), доход от государственных и частных пенсий и другие виды квалифицированного пенсионного дохода.

В штате Миссисипи довольно высокая ставка налога с продаж в размере 7,07% (23-е место в стране). , а штат Миссисипи — один из немногих штатов, взимающих налог с продаж на продукты питания. Но местные жители очень мало прибавляют к ставке штата.

Налог на недвижимость для жилой недвижимости тоже неплох. Средняя годовая ставка налога на недвижимость в Миссисипи намного ниже средней ставки налога на недвижимость в США.

Для получения дополнительной информации см. Руководство штата Миссисипи по налогам для пенсионеров.

26 из 52

Миссури

- Наш рейтинг: Смешанный.

- Диапазон подоходного налога штата: 1,5% (для налогооблагаемого дохода в размере 107 долларов США и более) — 5,4% (для налогооблагаемого дохода, превышающего 8 584 долларов США).

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 8,25%.

- Средняя ставка налога на недвижимость: 930 долларов за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Легко понять, почему штат Show-Me получает «смешанный» налоговый рейтинг для пенсионеров.По трем основным налогам — подоходному налогу, налогу с продаж и налогу на имущество — государственные и местные сборы не являются ни очень высокими, ни очень низкими. Что касается подоходного налога, Миссури не облагает налогом льготы социального обеспечения для многих налогоплательщиков. Налогоплательщики также могут претендовать на освобождение от государственных и частных пенсий с учетом ограничений дохода. Но обратите внимание, что если у вас есть налогооблагаемый доход, максимальная ставка вступает в силу быстро: 5,4% для дохода свыше 8 584 долларов США (на 2020 год).

В штате Миссури ставка налога с продаж довольно низкая.Однако местные ставки налога с продаж могут быть высокими . Итак, в целом налоги с продаж в Миссури немного выше среднего, но ненамного.

С другой стороны, средняя ставка налога на недвижимость в Миссури немного ниже средней. Кроме того, некоторые пожилые люди могут иметь право на получение налоговой льготы по налогу на имущество.

Для получения дополнительной информации см. Руководство штата Миссури по налогам для пенсионеров.

27 из 52

Montana

- Наш рейтинг: Удобство для налогов.

- Диапазон подоходного налога штата: 1% (до 3 100 долларов налогооблагаемого дохода) — 6,9% (для налогооблагаемого дохода свыше 18 700 долларов США).

- Средняя комбинированная ставка государственного и местного налога с продаж: Нет.

- Средняя ставка налога на недвижимость: 831 доллар за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Налоги с продаж занимают центральное место в рейтинге налоговых льгот штата Монтана. Государство сокровищ — одно из пяти штатов, в которых не взимается общий государственный налог с продаж .Это хорошие новости.

Плохая новость заключается в том, что Монтана облагает налогом практически все формы пенсионного дохода , включая социальное обеспечение. Штат допускает освобождение от пенсии и аннуитета, но эта налоговая льгота подлежит определенным ограничениям по доходу. Таким образом, для более состоятельных пенсионеров подоходный налог штата сильно ударит. (Примечание : начиная с 2024 года освобождение от пенсии и аннуитета отменяется, но налогоплательщики в возрасте 65 лет и старше смогут вычитать до 5500 долларов из дохода. Кроме того, максимальная ставка подоходного налога снизится в 2022 году до 6.75% на налогооблагаемый доход свыше 17 400 долларов США, а налоговые ставки реорганизованы, начиная с 2024 года. )

Что касается налога на имущество, то ставки в среднем скромные, и любой домовладелец или арендатор в возрасте 62 лет и старше с общим семейным доходом в размере Менее 45 000 долларов США могут подать заявление на получение возвращаемого налогового кредита на сумму до 1000 долларов США.

Дополнительную информацию см. В Руководстве по налогам штата Монтана для пенсионеров.

28 из 52

Небраска

- Наш рейтинг: Наименее благоприятный для налогообложения.

- Диапазон подоходного налога штата: 2,46% (на сумму до 3290 долларов США налогооблагаемого дохода для лиц, подающих одиночную декларацию, и 6 570 долларов США для супружеских пар, подающих совместную декларацию) — 6,84% (для налогооблагаемого дохода более 31 750 долларов США для лиц, подавших одиночную декларацию, и 63 500 долларов США для супружеских пар, подающих совместную декларацию) .

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 6,94%.

- Средняя ставка налога на недвижимость: 831 доллар за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Налог на наследство.

Небраска — один из наименее благоприятных для налогообложения штатов в стране для пенсионеров , в первую очередь из-за высоких налогов на прибыль и имущество. Штат Корнхаскер облагает налогом большинство пособий по социальному обеспечению, получаемых пожилыми людьми с доходом выше порогового значения (хотя налоги на пожилых людей с доходом выше порогового значения будут снижены в течение следующих нескольких лет). Большинство других пенсионных доходов, включая государственные и частные пенсии, выплаты IRA и фонды 401 (k), также облагаются налогом.Кроме того, довольно быстро вступает в силу максимальная ставка подоходного налога.

Средняя ставка налога на недвижимость в Небраске также является девятой по величине в стране . Пожилые люди могут получить освобождение от налога на сумму до 40 000 долларов от оценочной стоимости, но также существуют пороговые значения дохода для этой налоговой льготы.

Что помогает: умеренные ставки налога с продаж. Но их недостаточно, чтобы предложить значительный противовес высоким государственным налогам на прибыль и имущество.

Для получения дополнительной информации см. Руководство штата Небраска по налогам для пенсионеров.

29 из 52

Невада

- Наш рейтинг: Самый удобный для налогообложения.

- Диапазон государственного подоходного налога: Нет.

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 8,23%.

- Средняя ставка налога на недвижимость: 533 доллара за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

На пенсии в Неваде? Вы попали в цель! Серебряный штат предлагает пенсионерам джекпот налоговых сбережений .Подоходного налога штата не существует, поэтому вы можете обналичивать свои пенсионные планы и получать чеки социального обеспечения, не беспокоясь о больших государственных налогах. В Неваде также нет налогов на наследство или наследство.

Налог на недвижимость значительно ниже среднего по стране . Это хорошо, поскольку государство не предоставляет льгот по налогу на недвижимость для пожилых людей.

Налог с продаж — одна из областей, где Невада могла бы добиться большего. Штат взимает налог в размере 6,85%, а округа могут взимать до 1 налога.На 53% больше. В результате средняя комбинированная ставка налога с продаж штата и местного населения составляет 8,23% (это 13-я по величине комбинированная ставка в стране).

Для получения дополнительной информации см. Руководство штата Невада по налогам для пенсионеров.

30 из 52

Нью-Гэмпшир

- Наш рейтинг: Не облагается налогом.

- Диапазон государственного подоходного налога: Нет. Но есть 5% налог на дивиденды и проценты, превышающие 2400 долларов для физических лиц (4800 долларов для заявителей).

- Средняя комбинированная ставка государственного и местного налога с продаж: Нет.

- Средняя ставка налога на недвижимость: 2 050 долларов за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Резиденты Гранитного штата не платят налоги на пособия по социальному обеспечению, пенсии или выплаты из своих пенсионных планов — потому что нет общего подоходного налога. Хотя Нью-Гэмпшир взимает налог в размере 5% с дивидендов и процентов, первые 2400 долларов (4800 долларов для совместных заявителей) освобождаются от уплаты. Существуют также личные льготы в размере 1200 долларов для жителей 65 лет и старше.

Также нет налога с продаж в штате Нью-Гэмпшир . Таким образом, вы можете делать покупки сколько угодно, не платя никаких налогов (и вы, вероятно, столкнетесь с множеством покупателей за пределами штата, которые хотят получить очки без уплаты налогов).

Вот загвоздка: Средняя ставка налога на недвижимость в Нью-Гэмпшире является четвертой по величине в США. Некоторые льготы по налогу на недвижимость доступны для пожилых людей, но программы, проводимые в городах, являются сложными и не слишком щедрыми.

Для получения дополнительной информации см. Руководство штата Нью-Гэмпшир по налогам на пенсионеров.

31 из 52

Нью-Джерси

- Наш рейтинг: Наименее благоприятный для налогообложения.

- Диапазон подоходного налога штата: 1,4% (для налогооблагаемого дохода до 20 000 долларов США) — 10,75% (для налогооблагаемого дохода более 1 миллиона долларов США).

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 6,6%.

- Средняя ставка налога на недвижимость: 2417 долларов за каждые 100000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Налог на наследство.

Из года в год штат Гарден считается одним из наименее благоприятных для налогообложения штатов для пенсионеров и других людей. Но Нью-Джерси предпринял некоторые усилия по снижению налогового бремени на пенсионеров , с очень щедрым освобождением для пенсионного дохода и полным освобождением от пособий по социальному обеспечению. Налоги с продаж тоже ниже среднего.

Однако этого недостаточно, чтобы преодолеть сокрушительные налоги на недвижимость в Нью-Джерси — самый высокий (в среднем) в стране, при этом для жителей средняя ставка налога на недвижимость составляет 2417 долларов на каждые 100000 долларов оценочной стоимости дома.Вот почему мы видели друзей пенсионного возраста, покидающих штат в более благоприятные для налогообложения районы.

Плюс, несмотря на то, что Нью-Джерси недавно отменил налог на недвижимость, штат по-прежнему взимает налог на наследство .

Дополнительную информацию см. В Руководстве по налогам штата Нью-Джерси для пенсионеров.

32 из 52

Нью-Мексико

- Наш рейтинг: Не облагается налогом.

- Диапазон подоходного налога штата: 1,7% (от налогооблагаемого дохода до 5 500 долларов США для лиц, подавших одиночную декларацию, и 8 000 долларов США для лиц, подавших совместную декларацию) — 5.9% (от налогооблагаемого дохода более 210 000 долларов США для лиц, подавших одиночную декларацию, и более 315 000 долларов США для лиц, подавших совместную декларацию).

- Средняя комбинированная ставка налога с продаж на уровне штата и местного населения: 7,83%.

- Средняя ставка налога на недвижимость: 776 долларов за 100 000 долларов оценочной стоимости дома.

- Налог на наследство или налог на наследство: Нет.

Страна волшебства — не волшебное место для обеспеченных пенсионеров . Пособия по социальному обеспечению, пенсионные счета и пенсии облагаются налогом.Штат предлагает освобождение от уплаты пенсионного дохода в размере до 8000 долларов, но вы должны соответствовать определенным ограничениям по доходу, чтобы иметь право на участие. Начиная с 2021 года, максимальная ставка подоходного налога также подскочила с 4,9% до 5,9% (хотя сейчас самая высокая ставка в Нью-Мексико распространяется на гораздо меньшее количество людей).